Cet article a été publié il y a 6 ans, il est donc possible qu'il ne soit plus à jour.

Présentation du contexte

Soit un salarié :

- Présent du 1er janvier au 31 décembre 2019 inclus ;

- N’ayant pas été absent ni avoir généré des heures supplémentaires ;

- Et dont la rémunération annuelle, supposée être de 45.000 € est versée comme suit :

| Mois | Salaire brut |

| Janvier | 5 000,00 |

| Février | 2 000,00 |

| Mars | 5 000,00 |

| Avril | 2 000,00 |

| Mai | 6 000,00 |

| Juin | 2 000,00 |

| Juillet | 5 000,00 |

| Août | 3 000,00 |

| Septembre | 6 000,00 |

| Octobre | 2 000,00 |

| Novembre | 5 000,00 |

| Décembre | 2 000,00 |

| Total | 45 000,00 |

Traitement

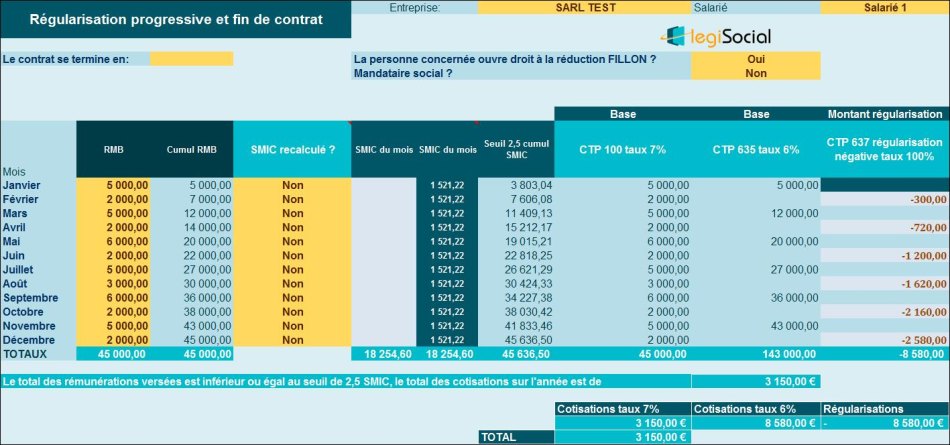

Nous supposerons que l’entreprise traite la cotisation patronale maladie de façon progressive, elle établit alors ce document de suivi :

Explications

Les salaires cumulés à la fin de chaque mois…

| Fin janvier | Le cumul des salaires est supérieur au cumul des Smic, la rémunération est soumise au taux majoré de 6% |

| Fin février | À la fin du mois de février, le cumul des salaires est inférieur au cumul des Smic, la rémunération ne doit pas être soumise au taux majoré de 6% : régularisation de 5.000 € * 6%= 300,00 € |

| Fin mars | À la fin du mois de mars, le cumul des salaires est supérieur au cumul des Smic, la rémunération doit être soumise au taux majoré de 6% depuis janvier : régularisation salaires de janvier à mars soit 12.000 € |

| Fin avril | À la fin du mois de avril, le cumul des salaires est inférieur au cumul des Smic, la rémunération ne doit pas être soumise au taux majoré de 6% : régularisation de 12.000 € * 6%= 720,00 € |

| Fin mai | À la fin du mois de mai, le cumul des salaires est supérieur au cumul des Smic, la rémunération doit être soumise au taux majoré de 6% depuis janvier : régularisation salaires de janvier à mai soit 20.000 € |

| Fin juin | À la fin du mois de juin, le cumul des salaires est inférieur au cumul des Smic, la rémunération ne doit pas être soumise au taux majoré de 6% : régularisation de 20.000 € * 6%= 1.200,00 € |

| Fin juillet | À la fin du mois de juillet, le cumul des salaires est supérieur au cumul des Smic, la rémunération doit être soumise au taux majoré de 6% depuis janvier : régularisation salaires de janvier à juillet soit 27.000 € |

| Fin aout | À la fin du mois d’août, le cumul des salaires est inférieur au cumul des Smic, la rémunération ne doit pas être soumise au taux majoré de 6% : régularisation de 27.000 € * 6%= 1.620,00 € |

| Fin septembre | À la fin du mois de septembre, le cumul des salaires est supérieur au cumul des Smic, la rémunération doit être soumise au taux majoré de 6% depuis janvier : régularisation salaires de janvier à septembre soit 36.000 € |

| Fin octobre | À la fin du mois d’octobre, le cumul des salaires est inférieur au cumul des Smic, la rémunération ne doit pas être soumise au taux majoré de 6% : régularisation de 36.000 € * 6%= 2.160,00 € |

| Fin novembre | À la fin du mois de novembre, le cumul des salaires est supérieur au cumul des Smic, la rémunération doit être soumise au taux majoré de 6% depuis janvier : régularisation salaires de janvier à novembre soit 43.000 € |

| Fin décembre | À la fin du mois de décembre, le cumul des salaires est inférieur au cumul des Smic, la rémunération ne doit pas être soumise au taux majoré de 6% : régularisation de 43.000 € * 6%= 2.580,00 € |

TOTAL des cotisations maladie de l’année : 3.150,00 € soit

- 45.000 € * 7 % = 3.150 € ;

- + 143.000 € * 6%= 8.580,00 €

- - 8.580 € (régularisations)