Cet article a été publié il y a 5 ans, il est donc possible qu'il ne soit plus à jour.

Régime social des indemnités horaires

Les indemnités sont exonérées des cotisations de sécurité sociale et versement forfaitaire sur les salaires, ainsi que de la taxe sur les salaires.

Article L5428-1

Modifié par LOI n°2018-771 du 5 septembre 2018 - art. 64

Sous réserve des dispositions prévoyant leur incessibilité ou leur insaisissabilité, les allocations, aides ainsi que toute autre prestation versées par Pôle emploi sont cessibles et saisissables dans les mêmes conditions et limites que les salaires.

Ces prestations ainsi que l'indemnité d'activité partielle et l'allocation de solidarité spécifique sont exonérées de la taxe sur les salaires et des cotisations de sécurité sociale, sous réserve de l'application des dispositions des articles L. 131-2, L. 241-2, L. 242-13 et L. 711-2 du code de la sécurité sociale et de l'article L. 741-9 du code rural et de la pêche maritime.

Les règles fixées au 5 de l'article 158 du code général des impôts sont applicables.

Article 231 bis D

Modifié par LOI n°2013-504 du 14 juin 2013 - art. 16 (V)

Conformément aux dispositions des articles L. 5122-2, L. 5123-2 et L. 5123-5, de l'article L. 5422-10, des premier et deuxième alinéas de l'article L. 5428-1 et de l'article L. 3232-6 du code du travail, les allocations, indemnités et contributions mentionnées à ces mêmes articles sont exonérées de la taxe sur les salaires prévue à l'article 231.

Régime social des indemnités horaires : 2 cas particuliers

Cas particulier n° 1

Pour les salariés placés en activité partielle et relevant du régime local d’Alsace-Moselle, une cotisation maladie supplémentaire est due.

Son taux est fixé à 1,50 % et doit être déclarée sous le CTP 079.

Cas particulier n° 2

Pour les salariés non domiciliés fiscalement en France et qui bénéficient d’une indemnité d’activité partielle, une cotisation maladie est due au taux de 2,80 % et doit être déclarée sous le CTP 454.

Extrait site URSSAF, en date du 14 janvier 2019 :

Pour les salariés non domiciliés fiscalement en France et qui bénéficient d’une indemnité d’activité partielle, une cotisation maladie est due au taux de 2,80 % (…)

Régime CSG/CRDS

Les indemnités horaires sont assujetties :

- A la CSG au taux 6,20 % ;

- Et à la CRDS au taux de 0,50 %.

Ces 2 contributions sont calculées sur la base de 98,25 % de l’indemnité versée (application d’un abattement de 1,75 % pour frais professionnels).

Les salariés ayant de faibles revenus peuvent bénéficier d’une exonération de la CSG et de la CRDS ou d’un taux réduit de CSG fixé à 3,80 % (code type de personnel 942 : CSG REV.REMPL.CHOMAGE).

Particularité

La CSG n’est pas prélevée ou que partiellement, si ce prélèvement a pour effet de réduire le montant net de l’allocation, éventuellement cumulé avec une rémunération d’activité, sous le Smic brut.

Elle est alors fractionnée à concurrence de ce montant.

De même, pour la CRDS qui ne sera éventuellement pas prélevée.

Extrait site URSSAF, en date du 14 janvier 2019 :

En revanche, elles sont assujetties à la CSG au taux 6,20 % et à la CRDS au taux de 0,50 %. Ces deux contributions sont calculées sur la base de 98,25 % de l’indemnité versée (application d’un abattement de 1,75 % pour frais professionnels).

Les salariés ayant de faibles revenus peuvent bénéficier d’une exonération de la CSG et de la CRDS ou d’un taux réduit de CSG fixé à 3,80 % (code type de personnel 942 : CSG REV.REMPL.CHOMAGE).

La CSG n’est pas prélevée ou que partiellement, si ce prélèvement a pour effet de réduire le montant net de l’allocation, éventuellement cumulé avec une rémunération d’activité, sous le Smic brut. Elle est alors fractionnée à concurrence de ce montant. De même, pour la CRDS qui ne sera éventuellement pas prélevée.

Article L136-2

Modifié par Ordonnance n°2018-474 du 12 juin 2018 - art. 1

I.-Pour le calcul de l'assiette de la contribution prévue à l'article L. 136-1 du présent code, les revenus bruts suivants bénéficient d'une réduction représentative de frais professionnels fixée à 1,75 % pour leur montant inférieur à quatre fois la valeur du plafond mentionné à l'article L. 241-3 :

1° Les revenus d'activité, à l'exception de ceux mentionnés au II de l'article L. 242-1, de ceux perçus par les travailleurs indépendants assujettis dans les conditions prévues aux articles L. 136-3 et L. 136-4, et des indemnités perçues à l'occasion d'un mandat ou d'une fonction élective ;

2° Les revenus d'activité assimilés fiscalement à des traitements et salaires des artistes-auteurs mentionnées à l'article L. 382-1 ;

3° Les allocations de chômage mentionnées au I de l'article L. 136-1-2.

II.-La contribution est établie sur l'assiette correspondant aux cotisations forfaitaires applicables aux catégories de salariés ou assimilés visées par les décrets pris en application de l'article L. 242-4-4, dans leur rédaction en vigueur à la date de publication de la dernière loi de financement de la sécurité sociale.NOTA :

Conformément aux dispositions de l'article 16 de l'ordonnance n° 2018-474 du 12 juin 2018, les dispositions de la présente ordonnance s'appliquent aux cotisations et contributions dues pour les périodes courant à compter du 1er septembre 2018.

Cas particulier d’une indemnité horaire > obligation légale

La circulaire de la DGEFP du 12/07/2013 répond à cette situation en indiquant que :

« Dans le cas d’une majoration de l’indemnité d’activité partielle dans le cadre d’un accord de branche, d’entreprise ou d’une décision unilatérale d’entreprise et selon les dispositions de l’article L.5122-4, ce régime social reste applicable à l’indemnité versée au salarié ».

Extrait circulaire DGEFP n°2013-012 du 12/07/2013 :

6.3 Statut social de l’indemnité versée

L’indemnité d’activité partielle constitue un revenu de remplacement versé sans contrepartie d’un travail. Il ne s’agit donc pas d’une rémunération ou d'un gain au sens de l’article L.242-1 du code de la sécurité sociale.

A ce titre, les indemnités versées au titre des heures chômées10 ne sont assujetties ni au forfait social sur les salaires, ni aux cotisations de sécurité sociale (articles L.5122-4, et L.5422-10 du code du travail). En outre, elles ne rentrent pas dans le calcul de l’assiette sur laquelle est assise la contribution Solidarité Autonomie.

Dans le cas d’une majoration de l’indemnité d’activité partielle dans le cadre d’un accord de branche, d’entreprise ou d’une décision unilatérale d’entreprise et selon les dispositions de l’article L.5122-4, ce régime social reste applicable à l’indemnité versée au salarié.

Apprentis et CSG/CRDS

Les indemnités d'activité partielle versées aux apprentis sont-elles soumises aux cotisations CSG/CRDS ?

Ainsi que nous le faisons très régulièrement, nous avons questionné les services de l’URSSAF, afin de savoir si les indemnités versées aux apprentis dans le cadre d’une activité partielle étaient soumises ou pas aux cotisations CSG et CRDS.

Nous avons obtenu une réponse que nous vous proposons de découvrir dans le présent article.

Régime de l’exonération CSG/CRDS pour les apprentis

En préambule, les services de l’URSSAF nous rappellent que le régime d’exonération des cotisations CSG/CRDS pour les apprentis ne concerne que les salaires.

Ce régime de faveur est confirmé par un arrêt de la Cour de cassation du 26 avril 2001.

Extrait arrêt :

Mais attendu qu'après avoir, à bon droit, retenu que la contribution sociale généralisée ainsi que la contribution pour le remboursement de la dette sociale sont dues sur tous les éléments de rémunérations, sauf les exonérations légalement prévues, le Tribunal a exactement décidé que l'exonération visée par l'article L. 136-2, III, 5°, du Code de la sécurité sociale, dont la rédaction est issue de l'article 128 de la loi n° 90-1168 du 29 décembre 1990, ne s'applique qu'aux salaires versés aux apprentis et que les sommes allouées à ces derniers au titre de l'intéressement et de la participation entrent dans l'assiette des cotisations litigieuses ; que le moyen n'est pas fondé ;

Cour de cassation Audience publique du jeudi 26 avril 2001, N° de pourvoi: 99-18773

Et pour les indemnités d’activité partielle ?

- Taux particulier au titre des revenus de remplacement

Les indemnités d’activité partielle versées aux apprentis ont la nature de revenus de remplacement.

Ces revenus de remplacement ouvrent droit à l’application de taux particuliers pour la CSG et la CRDS :

- 6,20% au titre de la CSG ;

- 0,50% au titre de la CRDS.

- Exonération pour un salaire inférieur au SMIC

Dernière précision et rappel importants des services de l’URSSAF, au regard de l’article L. 136-2, III, 1° du Code de la Sécurité sociale, le prélèvement de la CSG n’est pas effectuée lorsque l’apprenti perçoit une rémunération inférieure au SMIC.

Article L136-2

Modifié par Ordonnance n°2018-474 du 12 juin 2018 - art. 1

I.-Pour le calcul de l'assiette de la contribution prévue à l'article L. 136-1 du présent code, les revenus bruts suivants bénéficient d'une réduction représentative de frais professionnels fixée à 1,75 % pour leur montant inférieur à quatre fois la valeur du plafond mentionné à l'article L. 241-3 :

1° Les revenus d'activité, à l'exception de ceux mentionnés au II de l'article L. 242-1, de ceux perçus par les travailleurs indépendants assujettis dans les conditions prévues aux articles L. 136-3 et L. 136-4, et des indemnités perçues à l'occasion d'un mandat ou d'une fonction élective ;

2° Les revenus d'activité assimilés fiscalement à des traitements et salaires des artistes-auteurs mentionnées à l'article L. 382-1 ;

3° Les allocations de chômage mentionnées au I de l'article L. 136-1-2.

II.-La contribution est établie sur l'assiette correspondant aux cotisations forfaitaires applicables aux catégories de salariés ou assimilés visées par les décrets pris en application de l'article L. 242-4-4, dans leur rédaction en vigueur à la date de publication de la dernière loi de financement de la sécurité sociale.NOTA :

Conformément aux dispositions de l'article 16 de l'ordonnance n° 2018-474 du 12 juin 2018, les dispositions de la présente ordonnance s'appliquent aux cotisations et contributions dues pour les périodes courant à compter du 1er septembre 2018.

Extrait de la réponse des services de l’URSSAF du jeudi 5 mars 2015

Référence : 2015-03-50 (…)

Votre demande concernait le régime social de l’indemnité d’activité partielle allouée à un apprenti.

L’exonération de CSG-CRDS prévue à l’article L. 136-2, III, 5° du Code de la Sécurité sociale ne concerne strictement que les salaires versés aux apprentis. A cet égard, un arrêt de la Cour de cassation du 26 avril 2001 vient préciser que cette exonération ne s’applique qu’aux salaires.

Les indemnités d’activité partielle versées aux apprentis ont la nature de revenus de remplacement et sont soumises à ce titre à la CSG au taux de 6,20 % et à la CRDS (0,50 %).

Toutefois, lorsque l’apprenti perçoit un salaire inférieur au SMIC, le prélèvement de la CSG n’est pas effectué, en application de l’article L. 136-2, III, 1° du Code de la Sécurité sociale.

Régime fiscal des indemnités horaires

Concernant le régime fiscal et social des indemnités horaires, nous avons questionné les services fiscaux à ce sujet et avons obtenu la réponse suivante :

Réponse des services fiscaux par mail du 19 juillet 2013

Le salarié reçoit une seule indemnité horaire, toujours versée par l'employeur,

correspondant à une part de sa rémunération antérieure dont le pourcentage est fixé par un décret à paraître (C. trav. art. L 5122-1, II, al. 1 nouveau).Le régime social et fiscal de cette indemnité reste inchangé. Le caractère cessible et saisissable de cette indemnité figure désormais à l'article L 5122-4 du Code du travail, et non plus à l'article L 5428-1 de ce Code.

L'exonération de taxe sur les salaires et de cotisations de sécurité sociale pour cette indemnité est transférée de l'article L 5122-2 à l'article L 5428-1 alinéa 2 du même Code.

Pour tenir compte notamment de la nouvelle appellation de l'indemnité d'activité partielle, des aménagements rédactionnels sont apportés aux articles L 242-10 du CSS, 158 et 231 bis D du CGI

Tout comme cela était le cas dans l’ancien régime du « chômage partiel », les indemnités horaires versées aux salariés placés en activité partielle restent soumises à l’impôt sur le revenu.

Saisie sur les salaires

Les indemnités sont cessibles et saisissables dans les mêmes conditions que les salaires.

Article L5122-4

Modifié par LOI n°2013-504 du 14 juin 2013 - art. 16 (V)

Le régime social et fiscal applicable aux contributions mentionnées à l'article L. 5422-10 est applicable à l'indemnité versée au salarié.

Cette indemnité est cessible et saisissable dans les mêmes conditions et limites que les salaires.

Les modifications apportées par l’ordonnance du 27/03/2020

Tout salarié (sauf employés à domicile et assistant maternel)

- L’article 11 procède, pour l’ensemble des autres salariés, à des simplifications des modalités de calcul de la CSG similaires à celles prévues pour les salariés employés à domicile par des particuliers employeurs et aux assistants maternels.

Concrètement :

- Les indemnités versées aux salariés (ainsi que les indemnités complémentaires versées par l’employeur en application d’un accord collectif ou d’une décision unilatérale de l’employeur) sont assujetties à la CSG au taux de 6,20% prévu dans le cadre des revenus de remplacement (articles L 136-1 et L. 136-8 du code de la sécurité sociale) ;

- Sans que s’applique la disposition selon laquelle « la contribution due sur ces allocations ne peut avoir pour effet de porter le montant net de celles-ci ou, en cas de cessation partielle d'activité, le montant cumulé de la rémunération d'activité et de l'allocation perçue, en deçà du montant du salaire minimum de croissance » (article 136-1-2 CT, 4° du II) ;

- Ainsi que les mesures d’écrêtement prévues au III de l’article L 136-8 CSS.

Disparaissent ainsi les possibilités, eu égard au revenu fiscal de référence des bénéficiaires :

- De bénéficier de mesures d’exonération de la contribution CSG ;

- D’application d’un taux réduit ;

- Et des mesures d’éventuels écrêtements.

Extrait ordonnance :

Article 11

Par dérogation aux dispositions du 4° du II de l’article L. 136-1-2 et du III de l’article L. 136-8 du code de la sécurité sociale, les indemnités d’activité partielle versées aux salariés autres que ceux mentionnés à l’article 7 de la présente ordonnance, ainsi que les indemnités complémentaires versées par l’employeur en application d’un accord collectif ou d’une décision unilatérale de l’employeur sont assujetties à la contribution prévue à l’article L. 136-1 du code de la sécurité sociale au taux mentionné au 1° du II de l’article L. 136-8 du même code.

Salariés employés à domicile et assistants maternels

Régime CSG/CRDS

- Les indemnités versées aux salariés sont exclues de l’assiette de la CSG (article L. 136-1 du code de la sécurité sociale).

Régime cotisation maladie

- Les indemnités versées aux salariés sont exclues de l’assiette de la cotisation maladie Alsace-Moselle (2° du I de l’article L. 242-13 du même code).

Extrait ordonnance :

Article 7

- - Lorsqu’ils subissent une perte de rémunération du fait d’une cessation temporaire de leur activité professionnelle consécutive à l’épidémie de covid-19, les salariés employés à domicile mentionnés à l’article L. 7221-1 du code du travail et les assistants maternels mentionnés aux articles L. 421-1 et L. 424-1 du code de l’action sociale et des familles sont placés en position d’activité partielle auprès du particulier qui les emploie.

Les dispositions du chapitre II du titre II du livre Ier de la cinquième partie du code du travail sont applicables, sous réserve des dispositions du présent article.

- - Les particuliers employeurs sont dispensés de l’obligation de disposer d’une autorisation expresse ou implicite de l’autorité administrative.

III. - L’indemnité horaire versée par l’employeur est égale à 80 % de la rémunération nette correspondant à la rémunération prévue au contrat sans pouvoir être :

1° Ni inférieure au montant net correspondant, pour les employés à domicile, au salaire minimum prévu par la convention collective nationale des salariés du particulier employeur et, pour les assistants maternels, au montant minimal de rémunération fixé en application de l’article L. 423-19 du code de l’action sociale et des familles ;

2° Ni supérieure aux plafonds fixés par les dispositions règlementaires du chapitre II du titre II du livre Ier de la cinquième partie du code du travail.

Un décret détermine les modalités d’application du présent III.

- - Les indemnités d’activité partielle dues par les particuliers employeurs en application du I font l’objet d’un remboursement intégral effectué, pour le compte de l’Etat et par dérogation à l’article L. 213-1 du code de la sécurité sociale, par les unions de recouvrement des cotisations de sécurité sociale et d’allocations familiales. L’Etat en assure la compensation selon des modalités fixées par arrêté des ministres chargés de la sécurité sociale, du budget et de l’emploi.

Les particuliers employeurs tiennent à la disposition des unions mentionnées à l’alinéa précédent, aux fins de contrôle, une attestation sur l’honneur, établie par leur salarié, certifiant que les heures donnant lieu à indemnité n’ont pas été travaillées.

Les unions de recouvrement des cotisations de sécurité sociale et d’allocations familiales procèdent, le cas échéant, à une compensation entre le montant des cotisations et contributions sociales restant dues par le particulier employeur au titre des périodes antérieures au 12 mars 2020 et le remboursement effectué au titre de l’indemnité d’activité partielle.

-

- Les indemnités mentionnées au présent article sont exclues de l’assiette de la contribution prévue à l’article L. 136-1 du code de la sécurité sociale et de l’assiette de la cotisation prévue au 2° du I de l’article L. 242-13 du même code.

Références

Ordonnance n° 2020-346 du 27 mars 2020 portant mesures d'urgence en matière d'activité partielle

Publication site URSSAF (30/03/2020 et MAJ 2/04/2020)

En date du 30 mars 2020, le site de l’URSSAF confirme les informations suivantes (qui mériteraient selon nous d’être confirmées par la publication d’une circulaire sur le site de Légifrance).

Cette publication est mise à jour le 2 avril 2020.

Entrée en vigueur d’un nouveau régime social

Date d’application

Selon les termes même de la publication (version du 30 mars 2020) : un « nouveau régime social s’applique aux indemnités d’activité partielle versées aux salariés au titre des périodes d’emploi à compter du 12 mars et jusqu’à une date fixée par décret et au plus tard au 31 décembre 2020 ».

La même publication, cette fois version du 31 mars 2020, indique désormais que « Un nouveau régime social s’applique aux indemnités d’activité partielle versées aux salariés à compter des périodes d'emploi de mars et jusqu’à une date fixée par décret et au plus tard au 31 décembre 2020 »

Principes

L’indemnité d’activité partielle versée au salarié appartient à la catégorie des « revenus de remplacement » et à ce titre :

- N’est pas assujettie aux cotisations et contributions de Sécurité sociale ;

- Est soumise à la CSG et à la CRDS au taux de 6,70 % après abattement de 1,75 % ;

- Est soumise à la cotisation supplémentaire maladie de 1,50 %, pour les bénéficiaires du régime local d’assurance maladie du Bas-Rhin, du Haut-Rhin et de la Moselle ;

- Est soumise à la cotisation d’assurance maladie dont le taux est fixé à 2,80 %, pour les personnes fiscalement domiciliées hors de France, non redevables de la CSG et de la CRDS, et relevant à titre obligatoire d’un régime français d’assurance maladie (voir mise à jour du 6/04/2020) ;

- Est soumise à un régime social particulier pour les salariés mahorais, qui ne sont pas redevables de la CSG et de la CRDS, et doivent s’acquitter d’une cotisation d’assurance maladie de 2,35 % (voir mise à jour du 6/04/2020) .

Présentation synthétique

| Contribution/Cotisation | Assiette | Taux | CTP |

| Cas général CSG+CRDS | 98,25 % | 6,20 %+ 0,5 % | 060 |

| Cotisation maladie Alsace-Moselle | Totalité | 1,5 % | 079 |

| Cotisation maladie pour les non-résidents fiscaux en France | Totalité | 2,8 % | 454 |

| Contribution assurance maladie Mayotte | Totalité | 2,35 % | 471 |

Régime contributions CSG et CRDS

Ainsi que l’indiquait l’article 11 de l’ordonnance n° 2020-346 du 27 mars 2020, le nouveau régime social implique que :

- Les taux réduits de CSG-CRDS, ne s’appliquent pas, au titre des indemnités d’activité partielle versées à compter des périodes d'emploi de mars et jusqu'à une date fixée par décret et au plus tard au 31 décembre 2020.

- L’exonération de CSG-CRDS, ne s’applique pas, au titre des indemnités d’activité partielle versées pour les périodes d’emploi à compter du 12 mars et jusqu'à une date fixée par décret et au plus tard au 31 décembre 2020.

En revanche, contrairement à ce que pouvait laisser penser l’ordonnance, le dispositif d’écrêtement continue de s’appliquer indique l’URSSAF, lorsque le prélèvement des contributions CSG/CRDS a « pour effet de réduire le montant net de l’allocation, éventuellement cumulé avec une rémunération d’activité, sous le smic brut ».

Ce montant de l’écrêtement est à déclarer sur le CTP de déduction 616 : RR ECRETEMENT CHOMAGE correspondant à la totalité des montants de CSG-CRDS écrêtés sur les allocations chômage.

Sort de la contribution employeur > obligation légale

- Lorsque le maintien de la rémunération s’effectue au-delà du seuil de 70% du salaire brut, en application d’un accord collectif ou d’une décision unilatérale ;

- Ce régime social est également applicable au complément d’indemnité versé par l’employeur.

Les éléments de salaire qui rémunèrent une période d’activité restent soumis à cotisations sociales selon le régime des revenus d’activité (ex : congés payés).

Déclaration DSN

La publication URSSAF du 30 mars 2020, indique que :

- Si l’activité partielle n’est pas déclarée dans la DSN de la période mars 2020 ;

- Elle pourra être régularisée dans la DSN de période avril 2020, sans aucune pénalité Urssaf.

Effectif moyen mensuel

Tout comme cela est le cas dans le régime de « droit commun » de la cessation partielle d’activité, le salarié reste pris en compte dans l’effectif, la suspension du contrat de travail est sans effet à cet égard.

Plafond de sécurité sociale

Principe général

- Le plafond de la Sécurité sociale est réduit à due proportion des heures chômées.

Exemples concrets

Exemple 1 : salarié à temps plein

- Le plafond est réduit en fonction du nombre de jours d'ouverture et de fermeture de l'établissement ou selon la réduction d'horaire de travail appliquée.

- Exemple pour un salarié à temps plein dont la durée du travail serait réduite de 50 %, le plafond serait de : Valeur mensuelle du plafond x (75,8/151,67).

- Pour un établissement qui ferme temporairement, le plafond est déterminé comme suit : plafond mensuel × nombre de jours calendaires d'ouverture de l'établissement au cours du mois ÷ nombre total de jours calendaires dans le mois

Exemple 2 : salarié à temps partiel

- Lorsque la réduction d'horaire au titre de l'activité partielle indemnisée n'a aucun impact sur l'horaire de travail du salarié à temps partiel, c'est le prorata de plafond « temps partiel » qui s'applique.

- Lorsque la réduction d'horaire au titre de l'activité partielle indemnisée a un impact sur l'horaire de travail du salarié à temps partiel, c'est le prorata de plafond « activité partielle » qui s'applique.

Situation 1 :

- Un salarié travaille habituellement à temps partiel à 91 heures par mois ;

- L’entreprise décide une réduction d'horaire de 50 % pour cause d'activité partielle indemnisée, pour tous les salariés qu’ils soient à temps plein ou à temps partiel ;

- Pendant la période de chômage partiel, le salarié ne travaille donc plus que 45,5 heures par mois.

- Pour ce salarié, le plafond sera calculé comme suit : Valeur mensuelle du plafond x (durée du travail appliquée pendant le chômage partiel / durée légale ou conventionnelle si inférieure).

- Pour le mois de mars 2020, le plafond serait de 3.428 x (45,5/151,67) = 1.028 €.

Situation 2 :

- Un salarié travaille habituellement à temps partiel 91 heures par mois ;

- L’entreprise décide une réduction d'horaire de 20 % pour cause d'activité partielle indemnisée en référence à l’horaire de travail temps plein 151,67 heures ;

- La durée du travail du salarié à temps partiel à 91 heures n’est donc pas réduite pour cause d’activité partielle.

- Le prorata de plafond temps partiel continuera à s’appliquer pour ce salarié sans changement par rapport à une période habituelle de travail.

Extrait publication URSSAF du 30 mars 2020 (mise à jour du 2 avril 2020) :

Un nouveau régime social s’applique aux indemnités d’activité partielle versées aux salariés à compter des périodes d'emploi de mars et jusqu’à une date fixée par décret et au plus tard au 31 décembre 2020.

L’indemnité d’activité partielle versée au salarié est un revenu de remplacement :

elle n’est pas assujettie aux cotisations et contributions de Sécurité sociale ;

elle est soumise à la CSG et à la CRDS au taux de 6,70 % après abattement de 1,75 % ;

les bénéficiaires du régime local d’assurance maladie du Bas-Rhin, du Haut-Rhin et de la Moselle doivent s’acquitter d’une cotisation supplémentaire maladie de 1,50 % ;

les personnes fiscalement domiciliées hors de France, non redevables de la CSG et de la CRDS, et relevant à titre obligatoire d’un régime français d’assurance maladie sont redevables d’une cotisation d’assurance maladie dont le taux est fixé à 2,80 % ;

les salariés mahorais ne sont pas redevables de la CSG et de la CRDS, ils doivent s’acquitter d’une cotisation d’assurance maladie de 2,35 %.

Contribution/Cotisation

Assiette

Taux

CTP

Cas général CSG – CRDS *

98,25 %

6,20 %

+ 0,5 %060

Cotisation maladie Alsace-Moselle

Totalité

1,5 %

079

Cotisation maladie pour les non-résidents fiscaux en France

Totalité

2,8 %

454

Contribution assurance maladie Mayotte

Totalité

2,35 %

471

Les taux réduits et l’exonération de CSG-CRDS ne s’appliquent pas, au titre des indemnités d’activité partielle versées pour les périodes d’emploi de mars et jusqu'à une date fixée par décret et au plus tard au 31 décembre 2020.

La CSG et la CRDS sont écrêtées, si ce prélèvement a pour effet de réduire le montant net de l’allocation, éventuellement cumulé avec une rémunération d’activité, sous le smic brut.

Le montant de l’écrêtement est à déclarer sur le CTP de déduction 616 : RR ECRETEMENT CHOMAGE correspondant à la totalité des montants de CSG-CRDS écrêtés sur les allocations chômage.

Dans la DSN, ce CTP est associé au qualifiant 921 dans la rubrique 21.G00.23.002 et valorisé en « montant de cotisation » dans la rubrique S21.G00.23.005 : Ce montant doit figurer sans signe négatif alors même qu’il va se déduire du montant total de cotisations du déclarant : c’est en effet, le CTP 616 qui porte en lui-même le signe négatif.

Maintien de la rémunération au-delà du seuil de 70% du salaire brut

Ce régime social est également applicable au complément d’indemnité versé par l’employeur, en application d’un accord collectif ou d’une décision unilatérale.

Les éléments de salaire qui rémunèrent une période d’activité restent soumis à cotisations sociales selon le régime des revenus d’activité (ex : congés payés).

Pour en savoir plus sur la déclaration, consultez le site dsn-info.

Bon à savoir

Prise en compte du salarié dans l’effectif moyen mensuel

Comme pour le régime de droit commun de la cessation partielle d’activité, le salarié reste pris en compte dans l’effectif, la suspension du contrat de travail est sans effet à cet égard.Précisions sur le calcul du plafond de la Sécurité sociale

Le plafond de la Sécurité sociale est réduit à due proportion des heures chômées.Pour un salarié à temps plein

Le plafond est réduit en fonction du nombre de jours d'ouverture et de fermeture de l'établissement ou selon la réduction d'horaire de travail appliquée.

Exemple pour un salarié à temps plein dont la durée du travail serait réduite de 50 %, le plafond serait de : Valeur mensuelle du plafond x (75,8/151,67).

Pour un établissement qui ferme temporairement, le plafond est déterminé comme suit : plafond mensuel × nombre de jours calendaires d'ouverture de l'établissement au cours du mois ÷ nombre total de jours calendaires dans le mois

Pour un salarié à temps partiel

Lorsque la réduction d'horaire au titre de l'activité partielle indemnisée n'a aucun impact sur l'horaire de travail du salarié à temps partiel, c'est le prorata de plafond « temps partiel » qui s'applique.

Lorsque la réduction d'horaire au titre de l'activité partielle indemnisée a un impact sur l'horaire de travail du salarié à temps partiel, c'est le prorata de plafond « activité partielle » qui s'applique.

Exemple 1

Un salarié travaille habituellement à temps partiel à 91 heures par mois. L’entreprise décide une réduction d'horaire de 50 % pour cause d'activité partielle indemnisée, pour tous les salariés qu’ils soient à temps plein ou à temps partiel. Pendant la période de chômage partiel, le salarié ne travaille donc plus que 45,5 heures par mois.

Pour ce salarié, le plafond sera calculé comme suit :

Valeur mensuelle du plafond x (durée du travail appliquée pendant le chômage partiel / durée légale ou conventionnelle si inférieure).Pour le mois de mars 2020, le plafond serait de 3 428 x (45,5/151,67) = 1 028.

Exemple 2

Un salarié travaille habituellement à temps partiel 91 heures par mois. L’entreprise décide une réduction d'horaire de 20 % pour cause d'activité partielle indemnisée en référence à l’horaire de travail temps plein 151,67 heures. La durée du travail du salarié à temps partiel à 91 heures n’est donc pas réduite pour cause d’activité partielle.

Le prorata de plafond temps partiel continuera à s’appliquer pour ce salarié.

* Textes de référence :

Décret n° 2020-325 du 25 mars 2020 relatif à l'activité partielle

Ordonnance n° 2020-346 du 27 mars 2020

Questions-réponses du ministère du travail

Fiche en ligne sur le site du ministère du travail

Publication site URSSAF (MAJ 6/04/2020)

Important

L’information diffusée le 2 avril est complétée de nouvelles consignes concernant l’écrêtement de la cotisation maladie due par les salariés non-résidents fiscaux en France et de la cotisation maladie due à Mayotte.

Écrêtement

La mise à jour effectuée le 6 avril 2020, confirme le dispositif d’écrêtement de certaines contributions ou cotisations, si « ce prélèvement a pour effet de réduire le montant net de l’allocation, éventuellement cumulé avec une rémunération d’activité, sous le smic brut »

Cet écrêtement vise :

- Les contributions CSG et CRDS (pour les salariés « de droit commun » ;

- La cotisation maladie due par les salariés non-résidents fiscaux en France.

- La cotisation maladie due à Mayotte (les consignes déclaratives pour Mayotte et en particulier le CTP à utiliser sont en cours de définition).

Modalités déclaratives

- Le montant de l’écrêtement est à déclarer sur le CTP de déduction 616 : RR ECRETEMENT CHOMAGE correspondant à la totalité des montants de CSG-CRDS et de cotisation maladie due par les salariés non-résidents fiscaux en France écrêtés sur les allocations chômage.

- Dans la DSN, ce CTP est associé au qualifiant 921 dans la rubrique 21.G00.23.002 et valorisé en « montant de cotisation » dans la rubrique S21.G00.23.005 : ce montant doit figurer sans signe négatif alors même qu’il va se déduire du montant total de cotisations du déclarant : c’est en effet, le CTP 616 qui porte en lui-même le signe négatif.

Régime social complément d’indemnité

- Le régime social applicable aux indemnités horaires versées aux salariés placés en activité partielle ;

- S’applique également au complément d’indemnité versé par l’employeur, en application d’un accord collectif ou d’une décision unilatérale.

Extrait publication URSSAF (mise à jour du 6 avril 2020) :

Important

L’information diffusée le 2 avril est complétée de nouvelles consignes concernant l’écrêtement de la cotisation maladie due par les salariés non-résidents fiscaux en France et de la cotisation maladie due à Mayotte.

La CSG, la CRDS et la cotisation maladie due par les salariés non-résidents fiscaux en France sont écrêtées, si ce prélèvement a pour effet de réduire le montant net de l’allocation, éventuellement cumulé avec une rémunération d’activité, sous le smic brut.

Le montant de l’écrêtement est à déclarer sur le CTP de déduction 616 : RR ECRETEMENT CHOMAGE correspondant à la totalité des montants de CSG-CRDS et de cotisation maladie due par les salariés non résidents fiscaux en France écrêtés sur les allocations chômage.

Dans la DSN, ce CTP est associé au qualifiant 921 dans la rubrique 21.G00.23.002 et valorisé en « montant de cotisation » dans la rubrique S21.G00.23.005 : Ce montant doit figurer sans signe négatif alors même qu’il va se déduire du montant total de cotisations du déclarant : c’est en effet, le CTP 616 qui porte en lui-même le signe négatif.

L’écrêtement s’applique également à la cotisation maladie due à Mayotte.

Les consignes déclaratives pour Mayotte et en particulier le CTP à utiliser sont en cours de définition.

Maintien de la rémunération au-delà du seuil de 70% du salaire brut

Ce régime social est également applicable au complément d’indemnité versé par l’employeur, en application d’un accord collectif ou d’une décision unilatérale.

Publication site URSSAF (MAJ 15/04/2020)

Important

Le site de l’URSSAF actualise sa publication le 10 avril 2020, et en propose une diffusion le 15 avril 2020, informant que des précisions sont apportées concernant :

- Le calcul de l’écrêtement ;

- Le traitement du télétravail ;

- L’utilisation du CTP 616 à Mayotte ;

- Le calcul du plafond pour un salarié à temps partiel et en activité partielle avec l’ajout d’un troisième exemple.

Mise à jour pour Mayotte

- Le calcul du seuil de l’écrêtement est effectué avec la valeur du Smic en vigueur localement. Il convient également d’utiliser le CTP 616 pour la déclaration de l’écrêtement

Mise à jour, calcul de l’écrêtement et précompte de la CSG-CRDS

Pour calculer le seuil de l’écrêtement, il est tenu compte d’un Smic brut temps plein quel que soit le nombre d’heures indemnisées au titre de l’activité partielle.

- Le précompte de la CSG et de la CRDS est réalisé dans l’ordre de priorité suivant : CSG déductible, CSG non déductible et CRDS.

- L’écrêtement est donc réalisé dans l’ordre inverse de priorité.

Cet écrêtement doit être effectué dans l’ordre suivant (rappel : le taux global des contributions CSG/CRDS est de 6,70% sur 98,25% des indemnités horaires versées aux salariés) :

- CRDS (taux 0,50%) ;

- CSG non déductible (taux 2,40%) ;

- CSG déductible (taux 3,80%)

Mise à jour télétravail

- Les rémunérations versées au titre des jours de télétravail sont des revenus d’activité soumis aux cotisations et contributions sociales ;

- Il n’est pas possible de bénéficier du régime de l’activité partielle pour les heures ou les journées de télétravail.

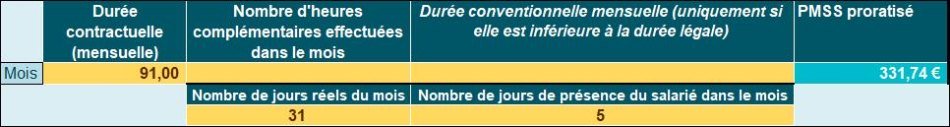

Nouvel exemple calcul PMSS proratisé

Contexte

- Un salarié travaille habituellement à temps partiel 91 heures par mois ;

- L’entreprise décide de maintenir une activité pendant 5 jours dans le mois de mars 2020 et de la fermeture de l’établissement les autres jours du mois pour cause d’activité partielle indemnisée.

Valeur PMSS du mois

Pour ce salarié, le plafond sera calculé comme suit :

- Plafond mensuel × [nombre de jours calendaires d'ouverture de l'établissement au cours du mois ÷ nombre total de jours calendaires dans le mois] × [(durée du travail inscrite + heures complémentaires effectuées sur le mois) ÷ durée légale ou conventionnelle si inférieure]

- Pour le mois de mars 2020, le plafond sera de 3 428 × (5/31) x (91/151,67) = 332 € (NDLR : une valeur de 331,74€ semble devoir s’appliquer, la publication procède à un arrondi sans doute dans un souci de clarté de lecture)

Extrait publication URSSAF du 15 avril 2020 (mise à jour du 10 avril 2020) :

Mise à jour pour Mayotte, le calcul du seuil de l’écrêtement est effectué avec la valeur du Smic en vigueur localement. Il convient également d’utiliser le CTP 616 pour la déclaration de l’écrêtement

Mise à jour, calcul de l’écrêtement et précompte de la CSG-CRDS

Pour calculer le seuil de l’écrêtement, il est tenu compte d’un Smic brut temps plein quel que soit le nombre d’heures indemnisées au titre de l’activité partielle.

Le précompte de la CSG et de la CRDS est réalisé dans l’ordre de priorité suivant : CSG déductible, CSG non déductible et CRDS.

L’écrêtement est donc réalisé dans l’ordre inverse de priorité.(…)

Mise à jour : les rémunérations versées au titre des jours de télétravail sont des revenus d’activité soumis aux cotisations et contributions sociales. Il n’est pas possible de bénéficier du régime de l’activité partielle pour les heures ou les journées de télétravail.

Exemple 3

Un salarié travaille habituellement à temps partiel 91 heures par mois. L’entreprise décide de maintenir une activité pendant 5 jours dans le mois de mars 2020 et de la fermeture de l’établissement les autres jours du mois pour cause d’activité partielle indemnisée.

Pour ce salarié, le plafond sera calculé comme suit : plafond mensuel × [nombre de jours calendaires d'ouverture de l'établissement au cours du mois ÷ nombre total de jours calendaires dans le mois] × [(durée du travail inscrite + heures complémentaires effectuées sur le mois) ÷ durée légale ou conventionnelle si inférieure]

Pour le mois de mars 2020, le plafond sera de 3 428 × (5 ÷ 31) x (91 ÷ 151,67) = 332 €

Publication site URSSAF (MAJ 24/04/2020)

Dans une publication du 28 avril 2020, l’URSSAF actualise ses informations concernant le régime social des indemnités horaires versées aux salariés en cas d’activité partielle.

Régime de faveur en l’absence de demande d’allocations

Le régime social de faveur est applicable, y compris lorsque l’employeur ne demande pas l’allocation remboursant l’indemnité d’activité partielle.

Rappelons que ce régime social de faveur se concrétise par :

- Une exonération des cotisations et contributions de Sécurité sociale (NDLR : et par effet « rebond » aux cotisations de retraite complémentaire) ;

- Un assujettissement aux contributions CSG et CRDS au taux de 6,70 % après abattement de 1,75 % (régime des revenus de remplacement) ;

- Une soumission à la cotisation supplémentaire maladie de 1,50 %, pour les bénéficiaires du régime local d’assurance maladie du Bas-Rhin, du Haut-Rhin et de la Moselle ;

- Une soumission à la cotisation d’assurance maladie dont le taux est fixé à 2,80 %, pour les personnes fiscalement domiciliées hors de France, non redevables de la CSG et de la CRDS, et relevant à titre obligatoire d’un régime français d’assurance maladie ;

- Et enfin l’acquittement d’une contribution d’assurance maladie de 2,35 %, pour les salariés mahorais, qui ne sont pas redevables de la CSG et de la CRDS.

Indemnités complémentaires

Prenant en considération les dispositions contenues dans l’ordonnance n°2020-460 du 22 avril 2020, L’URSSAF confirme qu’en ce qui concerne le maintien de la rémunération, au-delà du seuil légal de 70 % du salaire brut, s’appliquent les 2 régimes suivants :

Régime 1 : période du 1er mars au 30 avril 2020

Le régime social de faveur est également applicable au complément d’indemnité versé par l’employeur, en application d’un accord collectif ou d’une décision unilatérale.

Régime 2 : période à compter du 1er mai 2020

Lorsque la somme de l'indemnité légale d'activité partielle et de l'indemnité complémentaire versée par l'employeur en application d'un accord collectif ou d'une décision unilatérale est supérieure à 3,15 fois la valeur horaire du salaire minimum de croissance :

- La part de l'indemnité complémentaire versée au-delà de ce montant est assujettie aux contributions et cotisations sociales applicables aux revenus d'activité dans les conditions de droit commun.

Ordonnance n° 2020-460 du 22 avril 2020 portant diverses mesures prises pour faire face à l'épidémie de covid-19, JO du 23 avril 2020

Activité partielle et DSN

Enfin l’URSAF confirme que :

- Si l’activité partielle n’est pas déclarée dans la DSN de la période mars 2020 ;

- Elle pourra être régularisée dans la DSN de période avril 2020, sans aucune pénalité Urssaf.

Références

Publication site URSSAF du 28 avril 2020, mise à jour du 24 avril 2020

Publication site de la DSN

En date du 30 mars 2020, le site de la DSN-info propose une nouvelle publication concernant les modalités déclaratives des contributions CSG et CRDS calculées sur les indemnités horaires versées aux salariés placés en activité partielle.

Cette publication est actualisée le 1er avril 2020.

Objectif de la publication

En période d’activité partielle dans le cadre de la crise COVID 19, la nouvelle fiche proposée par les services de la DSN-info vise à présenter les principes déclaratifs à mettre en place afin de déclarer la CSG et la RDS pour les individus du régime agricole et du régime général placés en activité partielle ou plus communément appelé chômage partiel.

- Dans le cadre des décisions prises pour faire face à l’épidémie de Covid-19, un régime social simplifié est prévu par l’ordonnance n°2020-346 du 27 mars 2020 portant mesures d'urgence en matière d'activité partielle.

- Dans ce cadre juridique spécifique, le taux de CSGCRDS à 6.70% est applicable aux indemnités de cessation partielle d’activité.

En l’état de la norme, il n’est pas possible de déterminer quelle sera la part de cotisation éligible au taux plein et la part éligible aux taux réduits.

Dans cette optique cette présente fiche explicitera les consignes déclaratives à suivre afin de pouvoir discerner les éléments de cotisation résultants de l’activité de ceux qui ne le sont pas (chômage partiel ou activité partielle)

Définition activité partielle

- L’activité partielle (ou chômage partiel) permet à l’employeur, lorsqu’il fait face à des difficultés économiques le contraignant à réduire temporairement son activité, de diminuer le temps de travail de ses salariés.

- Il peut ainsi déroger à son obligation de garantir à ses salariés, une durée de travail égale à la durée légale ou conventionnelle, tout en les maintenant dans l’emploi.

- Cette dérogation prend juridiquement la forme d’une suspension du contrat de travail pendant les heures chômées ;

- L’activité partielle est donc un outil de prévention des licenciements.

Traitement dans la norme DSN pour le régime général en application du régime simplifié dans le cadre de l’ordonnance 2020-346

Les modalités concernent les allocations versées au titre des périodes d’emploi à partir du mois principal déclaré de mars 2020 et jusqu’à une date fixée par décret ou au plus tard jusqu’au 31/12/2020.

Le même régime social est applicable au complément d’indemnité versée par l’employeur, en application d’un accord collectif ou d’une décision unilatérale.

Si l’activité partielle n’est pas déclarée comme mentionné ici dans la DSN de mois principal déclaré « Mars 2020 », elle pourra être régularisée dans la DSN de mois principal déclaré « Avril 2020 », sans aucune pénalité Urssaf.

Déclaration en DSN des éléments de cotisation

| Code de base assujettie - S21.G00.78.001 | 04 - Assiette de la contribution sociale généralisée |

| Date de début de période de rattachement - S21.G00.78.002 | 01MMAAAA |

| Date de fin de période de rattachement - S21.G00.78.003 | 30MMAAAA |

| Montant - S21.G00.78.004 | 1473.75 (1500X0.9825) |

| Identifiant technique Affiliation - S21.G00.78.005 | Non renseigné |

| Numéro du contrat - S21.G00.78.006 | Non renseigné |

| Code de cotisation - S21.G00.81.001 | 072 - Contribution sociale généralisée/salaires partiellement déductibles |

| Identifiant Organisme de Protection Sociale - S21.G00.81.002 | DMSAXX |

| Montant d'assiette - S21.G00.81.003 | 1473.75 (1500X0.9825) |

| Montant de cotisation - S21.G00.81.004 | 135.58 |

| Code INSEE commune - S21.G00.81.005 | Non renseigné |

| Code de cotisation - S21.G00.81.001 | 079 - Remboursement de la dette sociale |

| Identifiant Organisme de Protection Sociale - S21.G00.81.002 | DMSAXX |

| Montant d'assiette - S21.G00.81.003 | 1473.75 (1500X0.9825) |

| Montant de cotisation - S21.G00.81.004 | 7.37 |

| Code INSEE commune - S21.G00.81.005 | Non renseigné |

Doivent être alimentés les CTP de l’ACOSS de cette façon :

- Pour les Résidents fiscaux en France (Métropole / DOM / Alsace-Moselle) quel que soit le revenu fiscal de référence : CTP 060 à 6.70% intégrant la Contribution Sociale Généralisée (Article L136-8 CSS), la Contribution au Remboursement de la Dette Sociale (Article 14 Ordonnance N°96-50 du 24 janvier 1996) au taux plein sur les revenus chômage

- Pour la région Alsace-Moselle, il convient d’ajouter : CTP 079 à 1.50% intégrant la Cotisation au régime local d’Alsace-Moselle (Article L325-1 CSS) sur les revenus chômage

- Pour les Non-résidents fiscaux en France : CTP 454 à 2.80% intégrant la Cotisation maladie des non-résidents (Article D242-8) sur les revenus chômage

Ecrêtement de la CSG/CRDS : Ecrêtement de la CSG/CRDS.

- Le CTP 616 à 100% : RR ECRETEMENT CHOMAGE correspondant à la totalité des montants de CSG/CRDS écrêtés sur les allocations chômage

Le bloc « Cotisation agrégée - S21.G00.23 » est à renseigner de cette façon :

- Qualifiant d’assiette - S21.G00.23.002 = 921 - Assiette plafonnée

- Montant de cotisation - S21.G00.23.005 : Montant d’écrêtement

Traitement dans la norme DSN pour le régime Agricole

- La déclaration de l’assiette de la CSG/RDS sur revenus d’activité se fait, au niveau individuel, via le code « 04 - Assiette de la contribution sociale généralisée » de la rubrique « Code de base assujettie - S21.G0078.001 » sans distinguer la partie liée à l’activité de celle qui ne l’est pas ;

- La CSG et la CRDS sont calculées sur 98.25 % des revenus entrant dans le champ de l’abattement, notamment les salaires et primes attachées aux salaires ou les revenus de remplacement.

- Est associée à cette base assujettie des cotisations individuelles dont les code sont « 072 - Contribution sociale généralisée/salaires partiellement déductibles » et « 079 - Remboursement de la dette sociale « qui elles doivent être assises sur l’assiette de la CSG liée à l’activité.

Afin de déclarer la CSG/RDS sur les revenus liés à l’activité partielle il est exceptionnellement demandé d’utiliser si cela est possible pour le déclarant, pour le régime Agricole, les données véhiculées au niveau du bloc « Cotisation établissement - S21.G00.82 », et plus précisément d’utiliser l’énuméré suivant au niveau de la rubrique « Code de cotisation - S21.G00.82.002 » :

033 - Contribution Sociale généralisée au taux de 6.20% + RDS sur revenu de remplacement

Exemple :

Un individu est placé en activité partielle pendant une semaine par son employeur et le reste du mois est travaillé de façon habituelle ;

Cet individu perçoit un salaire lié à son activité de 1500.00 € et 350.00 € (arbitraire) lui sont versés au titre de sa période d’activité partielle ;

Les revenus issus de son activité ont une CSG/RDS de 9.70% et ceux issus de son activité partielle ont une CSG/RDS de 6.70%.

Déclaration en DSN des éléments de cotisation

| Code de base assujettie - S21.G00.78.001 | 04 - Assiette de la contribution sociale généralisée |

| Date de début de période de rattachement - S21.G00.78.002 | 01MMAAAA |

| Date de fin de période de rattachement - S21.G00.78.003 | 30MMAAAA |

| Montant - S21.G00.78.004 | 1473.75 (1500X0.9825) |

| Identifiant technique Affiliation - S21.G00.78.005 | Non renseigné |

| Numéro du contrat - S21.G00.78.006 | Non renseigné |

| Code de cotisation - S21.G00.81.001 | 072 - Contribution sociale généralisée/salaires partiellement déductibles |

| Identifiant Organisme de Protection Sociale - S21.G00.81.002 | DMSAXX |

| Montant d'assiette - S21.G00.81.003 | 1473.75 (1500X0.9825) |

| Montant de cotisation - S21.G00.81.004 | 135.58 |

| Code INSEE commune - S21.G00.81.005 | Non renseigné |

| Code de cotisation - S21.G00.81.001 | 079 - Remboursement de la dette sociale |

| Identifiant Organisme de Protection Sociale - S21.G00.81.002 | DMSAXX |

| Montant d'assiette - S21.G00.81.003 | 1473.75 (1500X0.9825) |

| Montant de cotisation - S21.G00.81.004 | 7.37 |

| Code INSEE commune - S21.G00.81.005 | Non renseigné |

| Valeur - S21.G00.82.001 | 23.04 (350X0.9825X0.067) |

| Code de cotisation - S21.G00.82.002 | 033 - Contribution Sociale généralisée au taux de 6.20% + RDS sur revenu de remplacement |

| Date de début de période de rattachement - S21.G00.82.003 | 01MMAAAA |

| Date de fin de période de rattachement - S21.G00.82.004 | 30MMAAAA |

| Référence réglementaire ou contractuelle - S21.G00.82.005 | DMSAXX |

Cas du Régime Local Alsace Moselle (RLAM)

Les modalités déclaratives des cotisations Maladie pour les individus mis en activité partielle et relevant du RLAM sont les suivantes :

- La déclaration de l’assiette sur revenus d’activité se fait, au niveau individuel, via le code « 03 – Assiette brute déplafonnée » de la rubrique « Code de base assujettie - S21.G0078.001 » sans distinguer la partie liée à l’activité de celle qui ne l’est pas.

- En revanche, les cotisations Maladie de base et du régime local Alsace Moselle sont à déclarer sous le code de cotisation à la maille individuelle (S21.G00.81.001) « 075 - Cotisation Maladie ».

Fiche n° 229

Date de création : 31/03/2020 09:30 AM Date de modification : 01/04/2020 09:49 AMDéclarer la CSG et la RDS en période d’activité partielle dans le cadre de la crise COVID 19

Comment déclarer la CSG/RDS pour les individus mis en activité partielle?

- Rappel du contexte

Cette fiche vise à présenter les principes déclaratifs à mettre en place afin de déclarer la CSG et la RDS pour les individus du régime agricole et du régime général placés en activité partielle ou plus communément appelé chômage partiel.

Dans le cadre des décisions prises pour faire face à l’épidémie de Covid-19, un régime social simplifié est prévu par l’ordonnance n°2020-346 du 27 mars 2020 portant mesures d'urgence en matière d'activité partielle. Dans ce cadre juridique spécifique, le taux de CSGCRDS à 6.70% est applicable aux indemnités de cessation partielle d’activité.

Les revenus d’activité sont à déclarer au taux de CSG et RDS de 9.70%

En l’état de la norme, il n’est pas possible de déterminer quelle sera la part de cotisation éligible au taux plein et la part éligible aux taux réduits. Dans cette optique cette présente fiche explicitera les consignes déclaratives à suivre afin de pouvoir discerner les éléments de cotisation résultants de l’activité de ceux qui ne le sont pas (chômage partiel ou activité partielle)

- Définition

Le chômage partiel permet à l’employeur, lorsqu’il fait face à des difficultés économiques le contraignant à réduire temporairement son activité, de diminuer le temps de travail de ses salariés. Il peut ainsi déroger à son obligation de garantir à ses salariés, une durée de travail égale à la durée légale ou conventionnelle, tout en les maintenant dans l’emploi. Cette dérogation prend juridiquement la forme d’une suspension du contrat de travail pendant les heures chômées. L’activité partielle est donc un outil de prévention des licenciements.

2.1 Traitement dans la norme DSN pour le régime Agricole

La déclaration de l’assiette de la CSG/RDS sur revenus d’activité se fait, au niveau individuel, via le code « 04 - Assiette de la contribution sociale généralisée » de la rubrique « Code de base assujettie - S21.G0078.001 » sans distinguer la partie liée à l’activité de celle qui ne l’est pas. La CSG et la CRDS sont calculées sur 98.25 % des revenus entrant dans le champ de l’abattement, notamment les salaires et primes attachées aux salaires ou les revenus de remplacement.

Est associée à cette base assujettie des cotisations individuelles dont les code sont « 072 - Contribution sociale généralisée/salaires partiellement déductibles » et « 079 - Remboursement de la dette sociale « qui elles doivent être assises sur l’assiette de la CSG liée à l’activité.

Afin de déclarer la CSG/RDS sur les revenus liés à l’activité partielle il est exceptionnellement demandé d’utiliser si cela est possible pour le déclarant, pour le régime Agricole, les données véhiculées au niveau du bloc « Cotisation établissement - S21.G00.82 », et plus précisément d’utiliser l’énuméré suivant au niveau de la rubrique « Code de cotisation - S21.G00.82.002 » :

033 - Contribution Sociale généralisée au taux de 6.20% + RDS sur revenu de remplacement

Exemple : Un individu est placé en activité partielle pendant une semaine par son employeur et le reste du mois est travaillé de façon habituelle. Cet individu perçoit un salaire lié à son activité de 1500.00 € et 350.00 € (arbitraire) lui sont versés au titre de sa période d’activité partielle. Les revenus issus de son activité ont une CSG/RDS de 9.70% et ceux issus de son activité partielle ont une CSG/RDS de 6.70%.

Déclaration en DSN des éléments de cotisation :

Code de base assujettie - S21.G00.78.001

04 - Assiette de la contribution sociale généralisée

Date de début de période de rattachement - S21.G00.78.002

01MMAAAA

Date de fin de période de rattachement - S21.G00.78.003

30MMAAAA

Montant - S21.G00.78.004

1817.63 (1500+350)X0.9825

Identifiant technique Affiliation - S21.G00.78.005

Non renseigné

Numéro du contrat - S21.G00.78.006

Non renseigné

Code de cotisation - S21.G00.81.001

072 - Contribution sociale généralisée/salaires partiellement déductibles

Identifiant Organisme de Protection Sociale - S21.G00.81.002

DMSAXX

Montant d'assiette - S21.G00.81.003

1473.75 (1500X0.9825)

Montant de cotisation - S21.G00.81.004

135.58

Code INSEE commune - S21.G00.81.005

Non renseigné

Code de cotisation - S21.G00.81.001

079 - Remboursement de la dette sociale

Identifiant Organisme de Protection Sociale - S21.G00.81.002

DMSAXX

Montant d'assiette - S21.G00.81.003

1473.75 (1500X0.9825)

Montant de cotisation - S21.G00.81.004

7.37

Code INSEE commune - S21.G00.81.005

Non renseigné

Valeur - S21.G00.82.001

23.04 (350X0.9825X0.067)

Code de cotisation - S21.G00.82.002

033 - Contribution Sociale généralisée au taux de 6.20% + RDS sur revenu de remplacement

Date de début de période de rattachement - S21.G00.82.003

01MMAAAA

Date de fin de période de rattachement - S21.G00.82.004

30MMAAAA

Référence réglementaire ou contractuelle - S21.G00.82.005

DMSAXX

Cas du Régime Local Alsace Moselle (RLAM)

Les modalités déclaratives des cotisations Maladie pour les individus mis en activité partielle et relevant du RLAM sont les suivantes :

La déclaration de l’assiette sur revenus d’activité se fait, au niveau individuel, via le code « 03 – Assiette brute déplafonnée » de la rubrique « Code de base assujettie - S21.G0078.001 » sans distinguer la partie liée à l’activité de celle qui ne l’est pas.

En revanche, les cotisations Maladie de base et du régime local Alsace Moselle sont à déclarer sous le code de cotisation à la maille individuelle (S21.G00.81.001) « 075 - Cotisation Maladie ».

2.2 Traitement dans la norme DSN pour le régime général en application du régime simplifié dans le cadre de l’ordonnance 2020-346

Les modalités concernent les allocations versées au titre des périodes d’emploi à partir du mois principal déclaré de mars 2020 et jusqu’à une date fixée par décret ou au plus tard jusqu’au 31/12/2020. Les périodes sur mars peuvent être appréhendées globalement, sans tenir compte de l’entrée en vigueur en cours de mois. Le même régime social est applicable au complément d’indemnité versée par l’employeur, en application d’un accord collectif ou d’une décision unilatérale.

Si l’activité partielle n’est pas déclarée comme mentionné ici dans la DSN de mois principal déclaré « Mars 2020 », elle pourra être régularisée dans la DSN de mois principal déclaré « Avril 2020 », sans aucune pénalité Urssaf.

Les modalités déclaratives des traitements individuels pour le régime général sont les mêmes que celles explicitées ci-avant pour le régime Agricole à la seule différence que le bloc « Cotisation établissement - S21.G00.82 » n’est pas à renseigner. En lieu et place doivent être alimentés les CTPs de l’Acoss de cette façon :

Pour les Résidents fiscaux en France (Métropole / DOM / Alsace-Moselle) quel que soit le revenu fiscal de référence :

CTP 060 à 6.70% intégrant la Contribution Sociale Généralisée (Article L136-8 CSS), la Contribution au Remboursement de la Dette Sociale (Article 14 Ordonnance N°96-50 du 24 janvier 1996) au taux plein sur les revenus chômage

Pour la région Alsace-Moselle, il convient d’ajouter :

CTP 079 à 1.50% intégrant la Cotisation au régime local d’Alsace-Moselle (Article L325-1 CSS) sur les revenus chômage

Pour les Non-résidents fiscaux en France :

CTP 454 à 2.80% intégrant la Cotisation maladie des non-résidents (Article D242-8) sur les revenus chômage

Ecrêtement de la CSG/CRDS : Ecrêtement de la CSG/CRDS.

Le CTP 616 à 100% : RR ECRETEMENT CHOMAGE correspondant à la totalité des montants de CSG/CRDS écrêtés sur les allocations chômage

Le bloc « Cotisation agrégée - S21.G00.23 » est à renseigner de cette façon :

Qualifiant d’assiette - S21.G00.23.002 = 921 - Assiette plafonnée

Montant de cotisation - S21.G00.23.005 : Montant d’écrêtement

Publication site URSSAF (MAJ 2/06/2020)

Régime du mois de mars jusqu’au 31 décembre 2020

La publication de l’URSSAF, en date du 2 juin 2020, confirme qu’un nouveau régime social s’applique aux indemnités d’activité partielle versées aux salariés à compter des périodes chômées de mars et jusqu’au 31 décembre 2020.

L’indemnité d’activité partielle versée au salarié est un revenu de remplacement :

- Elle n’est pas assujettie aux cotisations et contributions de Sécurité sociale ;

- Elle est soumise à la CSG et à la CRDS au taux de 6,70 % après abattement de 1,75 % ;

- Les bénéficiaires du régime local d’assurance maladie du Bas-Rhin, du Haut-Rhin et de la Moselle doivent s’acquitter d’une cotisation supplémentaire maladie de 1,50 % ;

- Les personnes fiscalement domiciliées hors de France, non redevables de la CSG et de la CRDS, et relevant à titre obligatoire d’un régime français d’assurance maladie sont redevables d’une cotisation d’assurance maladie dont le taux est fixé à 2,80 % ;

- Les salariés mahorais ne sont pas redevables de la CSG et de la CRDS, ils doivent s’acquitter d’une contribution d’assurance maladie de 2,35 %.

Précisions importantes

Ce régime social est également applicable :

- Aux indemnités d’activité partielle versées aux apprentis ;

- Et lorsque l’employeur ne demande pas l’allocation remboursant l’indemnité d’activité partielle.

Résumé synthétique

| Contribution/Cotisation | Assiette | Taux | CTP |

| Cas général CSG – CRDS * | 98,25 % | 6,20 % | 060 |

| Cotisation maladie Alsace-Moselle | Totalité | 1,5 % | 079 |

| Cotisation maladie pour les non-résidents fiscaux en France | Totalité | 2,8 % | 454 |

| Contribution assurance maladie Mayotte | Totalité | 2,35 % | 471 |

Taux réduit et exonération CSG-CRDS : régime du mois de mars jusqu’au 31 décembre 2020

Les taux réduits et l’exonération de CSG-CRDS ne s’appliquent pas, au titre des indemnités d’activité partielle versées pour les périodes d’emploi de mars et jusqu'au 31 décembre 2020.

Écrêtement : régime du mois de mars jusqu’au 31 décembre 2020

- La cotisation maladie due par les salariés non-résidents fiscaux en France, la CSG et la CRDS sont écrêtées, si ce prélèvement a pour effet de réduire le montant net de l’allocation, éventuellement cumulé avec une rémunération d’activité, sous le smic brut.

- Le montant de l’écrêtement est à déclarer sur le CTP de déduction 616 : RR ECRETEMENT CHOMAGE correspondant à la totalité des montants de CSG-CRDS et de cotisation maladie due par les salariés non-résidents fiscaux en France écrêtés sur les allocations chômage.

Déclaration en DSN

Dans la DSN, ce CTP est associé au qualifiant 921 dans la rubrique 21.G00.23.002 et valorisé en « montant de cotisation » dans la rubrique S21.G00.23.005 : Ce montant doit figurer sans signe négatif alors même qu’il va se déduire du montant total de cotisations du déclarant : c’est en effet, le CTP 616 qui porte en lui-même le signe négatif.

Régime Mayotte

L’écrêtement s’applique également à la cotisation maladie due à Mayotte.

Pour Mayotte, le calcul du seuil de l’écrêtement est effectué avec la valeur du Smic en vigueur localement. Il convient également d’utiliser le CTP 616 pour la déclaration de l’écrêtement.

Valeur Smic brut et nombre heures indemnisées

- Pour calculer le seuil de l’écrêtement, il est tenu compte d’un Smic brut temps plein quel que soit le nombre d’heures indemnisées au titre de l’activité partielle.

Ordre de l’écrêtement

Le précompte de la CSG et de la CRDS est réalisé dans l’ordre de priorité suivant :

- CSG déductible ;

- CSG non déductible ;

- Et CRDS.

L’écrêtement est donc réalisé dans l’ordre inverse de priorité.

Cet écrêtement doit être effectué dans l’ordre suivant (rappel : le taux global des contributions CSG/CRDS est de 6,70% sur 98,25% des indemnités horaires versées aux salariés) :

- CRDS (taux 0,50%) ;

- CSG non déductible (taux 2,40%) ;

- CSG déductible (taux 3,80%)

Régime social des indemnités horaires complémentaires

En ce qui concerne l’indemnité complémentaire versée par l’employeur, au-delà de la valeur légale, en application d’un accord collectif ou d’une décision unilatérale.

Période du 1er mars au 30 avril 2020

Le régime d’exonération sociale et fiscale, de faveur, est également applicable au complément d’indemnité versé par l’employeur, en application d’un accord collectif ou d’une décision unilatérale.

Périodes à compter du 1er mai 2020

- Lorsque la somme de l'indemnité légale d'activité partielle et de l'indemnité complémentaire versée par l'employeur en application d'un accord collectif ou d'une décision unilatérale est supérieure à 3,15 fois la valeur horaire du salaire minimum de croissance ;

- La part de l'indemnité complémentaire versée au-delà de ce montant est assujettie aux contributions et cotisations sociales applicables aux revenus d'activité dans les conditions de droit commun.

Régime social : autres informations concernant une période d’activité partielle

Les éléments de salaire soumis aux cotisations et contributions sociales

Sont soumis aux cotisations et contributions sociales, les éléments suivants :

- Les éléments de salaire qui rémunèrent une période d’activité, selon le régime des revenus d’activité (ex : congés payés).

- Les rémunérations versées au titre des jours de télétravail ;

- Les rémunérations versées au titre du maintien de salaire pour les salariés bénéficiant d’un arrêt maladie ;

- Les sommes versées pour l’indemnisation d’heures chômées non indemnisables en cas d’activité partielle.

Publication site URSSAF (MAJ 14/10/2020)

La mise à jour réalisée le 14 octobre 2020, sur le site de l’URSSAF vise exclusivement le régime de l’écrêtement et l’obligation de l’effectuer sur la cotisation maladie Alsace Moselle.

Le régime de l’écrêtement : principe général

En application des dispositions de l’article L 136-1-12 du code de la sécurité sociale :

- Les contributions CSG et CRDS dues sur les indemnités horaires versées aux salariés placés en activité partielle ;

- Ne peut avoir pour effet de porter le montant net de celles-ci ou, en cas de cessation partielle d'activité, le montant cumulé de la rémunération d'activité et de l'allocation perçue ;

- En deçà du montant du salaire minimum de croissance (à savoir le Smic brut).

Si cela s’avère nécessaire, les contributions CSG et CRDS sont donc appelées pour un montant moindre, éventuellement nul si cela devient obligatoire pour que la rémunération nette puisse atteindre la valeur du Smic brut.

Notons que pour calculer le seuil de l’écrêtement, il est tenu compte d’un Smic brut temps plein quel que soit le nombre d’heures indemnisées au titre de l’activité partielle.

Article L136-1-2

Modifié par Ordonnance n°2019-766 du 24 juillet 2019 - art. 4

I.-La contribution prévue à l'article L. 136-1 est due sur toute somme destinée à compenser la perte de revenu d'activité, y compris en tant qu'ayant droit, et versée sous quelque forme que ce soit et quelle qu'en soit la dénomination.

II.-Par dérogation au I, sont exclus de l'assiette de la contribution les revenus suivants :

1° Les pensions de retraite et d'invalidité des personnes dont le montant des revenus de l'avant-dernière année tels que définis au IV de l'article 1417 du code général des impôts n'excède pas les seuils mentionnés au 1° du III de l'article L. 136-8 du présent code ou qui sont titulaires d'un avantage de vieillesse ou d'invalidité non contributif attribué par un régime de base de sécurité sociale sous conditions de ressources ou par le service mentionné à l'article L. 815-7 ;

2° Les pensions servies en vertu des dispositions du code des pensions militaires d'invalidité et des victimes de guerre ainsi que la retraite du combattant mentionnée aux articles L. 321-1 à L. 321-3 du même code ;

3° Les retraites mutuelles servies aux anciens combattants et victimes de la guerre dans le cadre des dispositions de l'article L. 222-2 du code de la mutualité ;

4° Les allocations de chômage et avantages attachés à la cessation d'activité, versés aux travailleurs privés d'emploi, totalement ou partiellement, hors ceux mentionnés au 3° de l'article L. 131-2 du présent code, perçus par des personnes dont le montant des revenus de l'avant-dernière année tels que définis au IV de l'article 1417 du code général des impôts n'excède pas les seuils mentionnés au 1° du III de l'article L. 136-8 du présent code.

En outre, la contribution due sur ces allocations ne peut avoir pour effet de porter le montant net de celles-ci ou, en cas de cessation partielle d'activité, le montant cumulé de la rémunération d'activité et de l'allocation perçue, en deçà du montant du salaire minimum de croissance ;(…)

Ordre de l’écrêtement

Dans sa mise à jour du 15 avril 2020, la publication URSSAF confirme « l’ordre de l’écrêtement » comme suit :

Le précompte de la CSG et de la CRDS est réalisé dans l’ordre de priorité suivant :

- CSG déductible ;

- CSG non déductible ;

- Et CRDS.

L’écrêtement est donc réalisé dans l’ordre inverse de priorité.

Cet écrêtement doit être effectué dans l’ordre suivant (rappel : le taux global des contributions CSG/CRDS est de 6,70% sur 98,25% des indemnités horaires versées aux salariés) :

- CRDS (taux 0,50%) ;

- CSG non déductible (taux 2,40%) ;

- CSG déductible (taux 3,80%)

Extension de l’écrêtement

La mise à jour effectuée le 6 avril 2020, confirme le dispositif d’écrêtement de certaines contributions ou cotisations, si « ce prélèvement a pour effet de réduire le montant net de l’allocation, éventuellement cumulé avec une rémunération d’activité, sous le smic brut », mais précise que cet écrêtement vise également :

- Les contributions CSG et CRDS (pour les salariés « de droit commun » ;

- La cotisation maladie due par les salariés non-résidents fiscaux en France.

- La cotisation maladie due à Mayotte.

Écrêtement cotisation maladie Alsace-Moselle

L’actualisation du 14 octobre 2020 précise désormais que :

- « La cotisation au régime local d’assurance maladie en vigueur dans les départements du Haut-Rhin, du Bas-Rhin et de la Moselle est également concernée par ce dispositif d’écrêtement applicable en cas d’activité partielle selon les mêmes modalités ».

Ordre de l’écrêtement

En conséquence, l’URSSAF confirme un nouvel « ordre de l’écrêtement » comme suit :

Le précompte de la CSG et de la CRDS est réalisé dans l’ordre de priorité suivant :

- CSG déductible ;

- CSG non déductible ;

- CRDS ;

- Et cotisation maladie au titre du régime local d’Alsace-Moselle.

L’écrêtement est donc réalisé dans l’ordre inverse de priorité, soit:

- Cotisation maladie au titre du régime local d’Alsace-Moselle (taux 1,50%) ;

- CRDS (taux 0,50%) ;

- CSG non déductible (taux 2,40%) ;

- CSG déductible (taux 3,80%)

Attention : le montant de la déduction est limité aux montants des cotisations dues sur la période.

Extrait publication site URSSAF, mise à jour du 14 octobre 2020 :

Les taux réduits et l’exonération de CSG-CRDS ne s’appliquent pas, au titre des indemnités d’activité partielle versées pour les périodes d’emploi de mars et jusqu'au 31 décembre 2020.

La cotisation maladie due par les salariés non-résidents fiscaux en France, la CSG et la CRDS sont écrêtées, si ce prélèvement a pour effet de réduire le montant net de l’allocation, éventuellement cumulé avec une rémunération d’activité, sous le smic brut.

Le montant de l’écrêtement est à déclarer sur le CTP de déduction 616 : RR ECRETEMENT CHOMAGE correspondant à la totalité des montants de CSG-CRDS et de cotisation maladie due par les salariés non résidents fiscaux en France écrêtés sur les allocations chômage.

Dans la DSN, ce CTP est associé au qualifiant 921 dans la rubrique 21.G00.23.002 et valorisé en « montant de cotisation » dans la rubrique S21.G00.23.005 : Ce montant doit figurer sans signe négatif alors même qu’il va se déduire du montant total de cotisations du déclarant : c’est en effet, le CTP 616 qui porte en lui-même le signe négatif.

La cotisation au régime local d’assurance maladie en vigueur dans les départements du Haut-Rhin, du Bas-Rhin et de la Moselle est également concernée par ce dispositif d’écrêtement applicable en cas d’activité partielle selon les mêmes modalités.

Il en est de même pour la contribution maladie pour les salariés mahorais.

Pour Mayotte, le calcul du seuil de l’écrêtement est effectué avec la valeur du Smic en vigueur localement.

Il convient également d’utiliser le CTP 616 pour la déclaration de l’écrêtement.

Calcul de l’écrêtement et précompte des prélèvements sociaux (CSG-CRDS, cotisation maladie)

Pour calculer le seuil de l’écrêtement, il est tenu compte d’un Smic brut temps plein quel que soit le nombre d’heures indemnisées au titre de l’activité partielle.

Le précompte est réalisé dans l’ordre de priorité suivant : CSG déductible, CSG non déductible, CRDS et, le cas échéant, la cotisation maladie au titre du régime local d’Alsace-Moselle.

L’écrêtement est donc réalisé dans l’ordre inverse de priorité.

Attention : le montant de la déduction est limité aux montants des cotisations dues sur la période.