Cet article a été publié il y a 4 ans, il est donc possible qu'il ne soit plus à jour.

- Comment déterminer la réduction des cotisations sur les heures supplémentaires/complémentaires, en cas de taux dérogatoires en 2025 ?

- Comment déterminer les heures éligibles à l’activité partielle en 2025 dans des situations particulières ?

- Le site de la DSN.info décrit la détermination du net imposable en cas d’heures supplémentaires

- Comment déclarer, en DSN, les heures supplémentaires structurelles ou aléatoires en 2025 ?

Ordonnance n° 2020-1639 du 21 décembre 2020 portant mesures d'urgence en matière d'activité partielle

Résume synthétique

Modalités de chiffrages

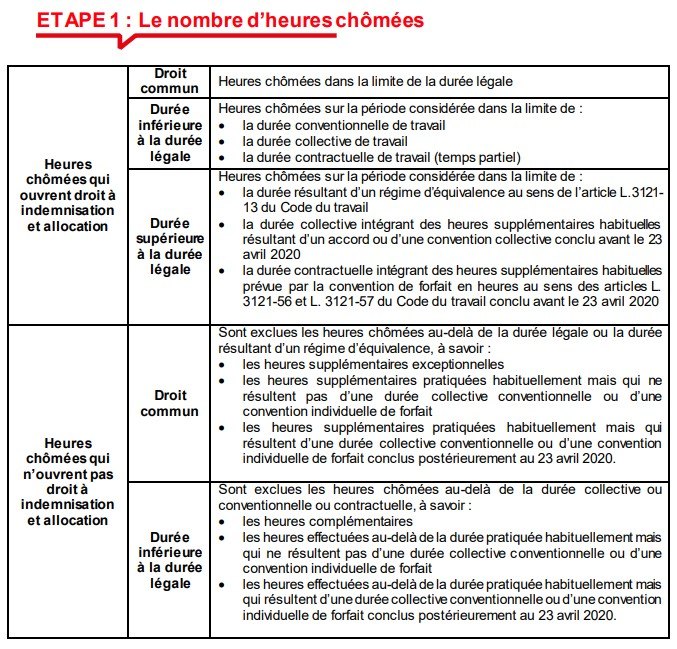

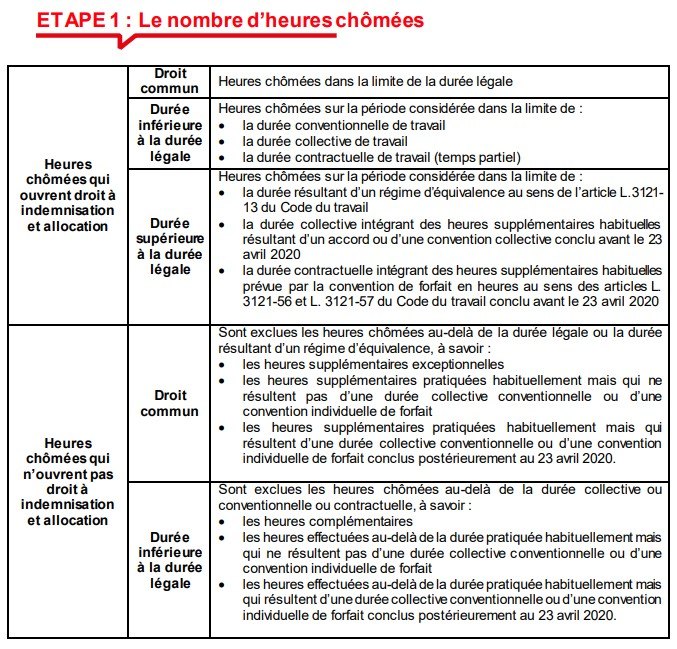

ETAPE 1: Le nombre d’heures chômées

ETAPE 2 : Le taux horaire de référence de l’indemnité d’activité partielle et de l’allocation d’activité partielle

- Le taux horaire de référence au titre de l’activité partielle est le taux horaire de base (1)

- Si le salarié a des primes, il faut également calculer le taux horaire des primes calculées en fonction du temps de présence (2)

- Si le salarié une rémunération variable, il faut également calculer le taux horaire correspondant aux éléments de rémunération variable (s’il y en a) (3)

- Hors éléments exclus du calcul du taux horaire (4)

Taux horaire de base (1)

- Durée du travail égale ou inférieure à la durée légale du travail

- La rémunération à prendre en compte est celle que le salarié aurait perçue dans le mois s’il n’avait pas été en activité partielle, incluant les majorations (travail de nuit, le dimanche…) de ce salaire, hors heures supplémentaires et leur majoration.

- Cette rémunération est divisée par le nombre d’heures mensuelles correspondant à la durée légale sur la période considérée (151,67 heures sur le mois) ou, lorsqu’elle est inférieure, la durée collective du travail ou la durée stipulée au contrat.

- Le résultat de cette division donne le taux horaire de base.

- Durée du travail supérieure à la durée légale du travail éligible à l’activité partielle

Pour rappel : sont concernés les régimes d’équivalence, les heures supplémentaires résultant soit d’une convention individuelle de forfait incluant des heures supplémentaires conclue avant le 23 avril 2020, soit d’une durée collective du travail supérieure à la durée légale pratiquée en application d’une convention ou d’un accord collectif conclu avant le 23 avril 2020 à l’exclusion de toute autre heure supplémentaire.

- La rémunération à prendre en compte est celle que le salarié aurait perçue dans le mois s’il n’avait pas été en activité partielle, incluant les majorations (travail de nuit, le dimanche, équivalence…) ainsi que les heures supplémentaires conventionnelles ou contractuelles et leur majoration ;

- Il est possible de se référer au dernier salaire perçu au titre de la période précédant le placement en activité partielle. En l’absence de salaire ou d’une référence sur un mois complet, pour la durée précédente, la base de calcul du taux horaire correspond au montant du salaire qui aurait perçu pendant la période considérée si le salarié avait continué à travailler ou travailler normalement.

- Cette rémunération est divisée par le nombre d’heures mensuelles correspondant à la durée collective ou individuelle de travail sur la période considérée le cas échéant mensualisée (ex : 169 heures pour une durée collective de 39 heures hebdomadaires, 186 heures pour une durée d’équivalence de 43 heures par semaine).

- Le résultat de cette division donne le taux horaire de base

Taux horaire des primes mensuelles calculées en fonction du temps de présence (2)

- Seules sont prises en compte les primes versées mensuellement qui sont calculées en fonction du temps de présence du salarié, et donc affectées par l’activité partielle (primes de pause payée, par exemple).

- Le montant des primes à prendre en compte est celui que le salarié aurait perçu s’il avait travaillé.

- Lorsque ces primes connaissent une variation importante d’un mois sur l’autre, un montant mensuel moyen calculé selon les modalités mentionnées au 3 peut être utilisé (calcul sur les 12 derniers mois, ou sur un nombre inférieur en cas de présence dans l’entreprise inférieure à 12 mois, précédant le premier jour de placement en activité partielle).

- Ce montant est divisé par le nombre d’heures mensuelles correspondant :

- A la durée légale sur la période considérée (151,67 heures sur le mois) ;

- Lorsqu’elle est inférieure, la durée collective du travail ou la durée stipulée au contrat (même dénominateur que celui prévu pour le calcul du taux horaire de base ;

- Lorsqu’elle est supérieure, la durée collective du travail conventionnelle ou la durée stipulée au contrat (même dénominateur que celui prévu pour le calcul du taux horaire de base.).

Le résultat de cette division donne le taux horaire des primes mensuelles calculées en fonction du temps de présence.

Taux horaire des éléments de rémunération variable (3)

Sont pris en compte ici :

- Les éléments de rémunération variable (commissions, pourboires…) ;

- Le cas échéant, les primes mensuelles qui connaissent une variation importante d’un mois sur l’autre ;

- Les primes versées selon une périodicité non mensuelle, qui répondent aux mêmes critères que les primes visées au 2. (primes calculées en fonction du temps de présence du salarié, et donc affectées par l’activité partielle) : prime annuelle d’ancienneté ou d’assiduité calculée selon le temps de travail effectif.

Le montant mensuel de référence de ces éléments est égal à la moyenne de ces éléments de rémunération variables perçus au cours des 12 mois, ou sur la totalité des mois travaillés si le salarié a travaillé moins de 12 mois, précédant le premier jour de placement en activité partielle de l’entreprise indépendamment de la mise en activité partielle du salarié (par exemple période du 1er mars 2019 au 29 février 2020).

Ce montant est divisé par le nombre d’heures mensuelles correspondant :

- A la durée légale sur la période considérée (151,67 heures sur le mois) ;

- Lorsqu’elle est inférieure, la durée collective du travail ou la durée stipulée au contrat (même dénominateur que celui prévu pour le calcul du taux horaire de base ;

- Lorsqu’elle est supérieure, la durée collective du travail conventionnelle ou la durée stipulée au contrat (même dénominateur que celui prévu pour le calcul du taux horaire de base.).

Le résultat de cette division donne le taux horaire des éléments de rémunération variable

Eléments exclus du calcul du taux horaire (4)

Les heures supplémentaires

Les heures supplémentaires et leur majoration ne sont en principe pas éligibles à l’activité partielle, elles ne sont pas prises en compte dans le calcul de l’indemnité et de l’allocation d’activité partielle à l’exception :

- Des heures prévues dans une convention de forfait conclue avant le 23 avril 2020 ;

- D’une durée collective de travail incluant des heures supplémentaires par application d’une convention ou un accord collectif d’entreprise ou de branche conclu avant le 23 avril 2020. Le seul fait qu’une convention ou un accord autorise le recours à des heures supplémentaires ou en prévoit les majorations n’est pas suffisant.

Le texte conventionnel doit prévoir une durée collective de travail applicable à l’entreprise et appliquée par cette-dernière.

Les autres éléments exclus

Sont également exclues :

- Les primes ou indemnités ayant le caractère de remboursement de frais professionnels ;

- La prime d’intéressement ;

- La prime de participation ;

- Les primes qui ne sont pas affectées par la mise en activité partielle ;

- La prime exceptionnelle de pouvoir d’achat

ETAPE 3 : Le montant de l’indemnité d’activité partielle et de l’allocation d’activité partielle

- Montant de l’indemnité d’activité partielle et de l’allocation d’activité partielle = 70 % du taux horaire brut de référence au titre de l’activité partielle x nombre d’heures éligibles à l’activité partielle.

- L’allocation d’activité partielle versée à l’employeur est plafonnée à 70% de 4,5 SMIC horaire brut, c’est-à-dire 31,98€ par heure chômée.

Exemple 1

Un salarié est placé en activité à compter du 17 mars 2020 pour fermeture totale.

Il travaille 35 heures par semaine pour un salaire de base de 2.700 € (sans prime ou rémunération variable).

- Etape 1 : déterminer le nombre d’heures indemnisables

Le salarié a travaillé 77 heures sur le mois de mars.

Le nombre d’heures à indemniser sera donc de (151,67 – 77 heures travaillées) = 74,67 heures chômées.

- Etape 2 : déterminer le taux horaire

- Taux horaire de base = salaire que le salarié aurait perçu dans le mois s’il n’avait pas été en activité partielle / la durée légale sur la période considérée : 2.700 / 151,67 = 17,80 €

- Etape 3 : déterminer le montant de l’indemnité et de l’allocation d’activité partielle

(70% x 17,80) x 74,67 = 930,39 €

Exemple 2

Un salarié est placé en activité à compter du 17 mars 2020 pour fermeture totale.

Il travaille 33 heures par semaine (soit 143 heures par mois) pour un salaire de base de 2.500 € et reçoit 300 € de prime mensuelle (calculée en fonction du temps de travail).

- Etape 1 : déterminer le nombre d’heures indemnisables

Le salarié a travaillé 77 heures sur le mois de mars. Le nombre d’heures à indemniser sera donc de (143 – 77 heures travaillées) = 66 heures

- Etape 2 : déterminer le taux horaire

- Taux horaire de base = salaire que le salarié aurait perçu dans le mois s’il n’avait pas été en activité partielle / la durée collective ou stipulée au contrat de travail sur la période considérée : 2.500 € / 143 = 17,48

- Taux horaire des primes calculées en fonction du temps de présence / la durée collective ou stipulée au contrat de travail sur la période considérée : 300/143 = 2,10

- Taux global : 19,58 €

- Etape 3 : déterminer le montant de l’indemnité et de l’allocation d’activité partielle

(70% x 19,58) x 66 = 904,60 €

Exemple 3 :

Un salarié est placé en activité à compter du 17 mars 2020 pour fermeture totale.

Il travaille 35 heures par semaine pour un salaire de base de 2.700 € et 300 € de prime mensuelle (calculée en fonction du temps de travail).

Il a perçu un salaire de 3.356 € en février 2020 en raison de 16 heures supplémentaires majorée à 25 %.

Il perçoit habituellement un bonus en mai de chaque année de 1.000 € et une prime d’ancienneté de 1.000 € au mois de décembre (calculée en fonction du temps de travail sur l’année).

- Etape 1 : déterminer le nombre d’heures indemnisables

Le salarié a travaillé 77 heures sur le mois de mars. Le nombre d’heures à indemniser sera donc de (151,67 – 77 heures travaillées) = 74,67 heures

- Etape 2 : déterminer le taux horaire

- Taux horaire de base = salaire que le salarié aurait perçu dans le mois s’il n’avait pas été en activité partielle déduction faite des heures supplémentaires / la durée légale : 2.700 € / 151,67 = 17,80 €

- Taux horaire des primes calculées en fonction du temps de présence / la durée légale : 300/151,67 = 1,98

- Taux horaire correspondant aux éléments de rémunération variable : moyenne mensuelle des éléments variable / durée légale : (2.000 €/12) /151,67= 1,10

- Taux global : 20,88 €

- Etape 3 : déterminer le montant de l’indemnité et de l’allocation d’activité partielle

(70% x 20,88) x 74,67 = 1.091,38 €

Exemple 4 :

Un salarié est placé en activité à compter du 17 mars 2020 pour fermeture totale.

Il dispose d’une convention de forfait mensuel en heures (ou d’une durée équivalence décomptée au mois) de 169 heures pour un salaire forfaitaire de 3.466,65 € auxquels s’ajoutent 300 € de prime mensuelle (calculée en fonction du temps de travail).

Au mois de février, il a perçu en plus 128,18 € correspondant à 5 heures supplémentaires au-delà de son forfait mensuel. Il perçoit habituellement un bonus en mai de chaque année de 1.000 € et une prime d’ancienneté de 1.000 € au mois de décembre (calculée en fonction du temps de travail sur l’année).

- Etape 1 : déterminer le nombre d’heures indemnisables

Le salarié a travaillé 77 heures sur le mois de mars. Le nombre d’heures à indemniser sera donc de (169 - 77 heures travaillées) = 92 heures

- Etape 2 : déterminer le taux horaire

- Taux horaire de base = salaire que le salarié aurait perçu dans le mois s’il n’avait pas été en activité partielle déduction faite des heures supplémentaires au-delà du forfait / durée contractuelle ou collective ou d’équivalence : 3.466,65 / 169 heures = 20,51 €

- Taux horaire des primes calculées en fonction du temps de présence / durée contractuelle ou collective ou d’équivalence : 300 / 169 = 1,77

- Taux horaire correspondant aux éléments de rémunération variable : moyenne mensuelle des éléments variable / durée contractuelle ou collective ou d’équivalence : (2000/12) /169 = 0,99

- Taux global : 23,27

- Etape 3 : déterminer le montant de l’indemnité et de l’allocation d’activité partielle

(70% x 23,27) x 92 = 1.498,59 €

Exemple 4 bis :

Un salarié est placé en activité à compter du 17 mars 2020 pour fermeture totale.

Il dispose d’une convention de forfait hebdomadaire en heures (ou d’une durée collective conventionnelle hebdomadaire ou d’une durée d’équivalence décomptée à la semaine) de 39 heures pour un salaire forfaitaire de 3.467 € auxquels s’ajoutent 300 € de prime mensuelle (calculée en fonction du temps de travail).

Au mois de février, il a perçu en plus 128,18 € correspondant à 5 heures supplémentaires au-delà de son forfait mensuel. Il perçoit habituellement un bonus en mai de chaque année de 1.000 € et une prime d’ancienneté de 1.000 € au mois de décembre (calculée en fonction du temps de travail sur l’année).

- Etape 1 : déterminer le nombre d’heures indemnisables

En mars, le salarié a travaillé 2 semaines à 39 heures une semaine à 8 heures et une autre semaine chômée.

Le nombre d’heures à indemniser sera donc de 31 (39 – 8) + 39 = 70 heures

- Etape 2 : déterminer le taux horaire

- Taux horaire de base = salaire que le salarié aurait perçu dans le mois s’il n’avait pas été en activité partielle déduction faite des heures supplémentaires au-delà du forfait / durée contractuelle ou collective ou d’équivalence : 3.466,65 / 169 heures = 20,51 €

- Taux horaire des primes calculées en fonction du temps de présence / durée contractuelle ou collective ou d’équivalence : 300 / 169 = 1,77 €

- Taux horaire correspondant aux éléments de rémunération variable : moyenne mensuelle des éléments variable / durée contractuelle ou collective ou d’équivalence : (2000/12) /169 = 0,99

- Taux global : 23,27 €

- Etape 3 : déterminer le montant de l’indemnité et de l’allocation d’activité partielle

(70% x 23,27) x 70 = 1.140,30 €

Décret n°2020-1681 du 24 décembre 2020

Le présent décret confirme la :

- Prorogation du dispositif temporaire sur la base de calcul des indemnités horaires des salariés en régime d’équivalence, la prise en compte des heures supplémentaires pour les salariés placés en activité partielle et étant sous convention individuelle de forfait en heures (conclu avant le 24 avril 2020), la prise en compte des heures supplémentaires des salariés dont la durée de travail est supérieure à la durée légale en application d’une convention ou d’un accord collectif de travail (conclu avant le 24 avril 2020), jusqu’à une date fixée par décret, qui ne pourra excéder le 31 décembre 2021.

Décret n° 2020-1681 du 24 décembre 2020 relatif à l'activité partielle