Cet article a été publié il y a 6 ans, il est donc possible qu'il ne soit plus à jour.

Quelques rappels

Définition de la JEI

Instauré par la loi de finances pour 2004, qui prévoyait alors la mise en application du dispositif pour les JEI créées au 1er janvier 2004 ou qui se sont créées entre cette date et le 31 décembre 2013, la loi de finances pour 2014 a prorogé le dispositif spécifique des JEI (Jeunes Entreprises Innovantes) jusqu’au 31 décembre 2016.

Sont donc ainsi concernées les JEI créées :

- Entre le 1er janvier 2004 ;

- Et au plus tard le 31 décembre 2019.

2 décrets (n° 2004-581 du 21 juin 2004 et 2014-1179 du 13 octobre 2014) ont apporté des précisions en ce qui concerne les modalités de calcul de l’exonération et la condition d’être à jour de ses obligations sociales, que la présente circulaire précise.

L’article 73 de la loi de finances pour 2017 prolonge le dispositif jusqu’au 31 décembre 2019, initialement le dispositif devait prendre fin le 31 décembre 2016.

Extrait de la loi :

Article 73

- - Le chapitre Ier du titre Ier de la deuxième partie du livre Ier du code général des impôts est ainsi modifié :

1° A la première phrase du premier alinéa du I de l’article 1383 D, l’année : « 2016 » est remplacée par l’année : « 2019 » ;

2° Au premier alinéa de l’article 1466 D, l’année : « 2016 » est remplacée par l’année : « 2019 ».

-

- A la fin du G du I de l’article 13 de la loi de finances pour 2004 (n° 2003-1311 du 30 décembre 2003), l’année : « 2016 » est remplacée par l’année : « 2019 ».

Est qualifiée de JEI réalisant des projets de recherche et de développement, l’entreprise remplissant simultanément, à la clôture de chaque exercice, les conditions suivantes :

- L’entreprise doit employer moins de 250 personnes tous établissements confondus ;

- Réaliser un CA < 50 millions d’€ au cours de l’exercice, ramené ou porté le cas échéant à 12 mois, soit un total du bilan inférieur à 43 millions d’€

- La création de l’entreprise remonte à moins de 8 ans. L’âge de l’entreprise s’apprécie à la clôture de l’exercice au titre duquel elle prétend à l’exonération. L’entreprise perd définitivement le statut de jeune entreprise innovante l’année de son 8éme anniversaire ;

- L’entreprise a réalisé des dépenses de recherche représentant au moins 15 % des charges totales engagées par l’entreprise au titre de cet exercice, à l’exclusion de celles engagées auprès d’autres jeunes entreprises innovantes réalisant des projets de recherche et de développement ;

- Elle ne doit pas avoir été créée dans le cadre d’une concentration, d’une restructuration, d’une extension d’activités préexistantes ou d’une reprise de telles activités ;

- Le capital social doit être détenu de manière continue à 50 % au moins par des personnes physiques ou certaines personnes morales listées par la loi.

Extrait site URSSAF, en date du 4/07/2019 :

Qu’est-ce qu’une jeune entreprise innovante ?

Pour être qualifiée de jeune entreprise innovante, l’entreprise doit remplir toutes les conditions suivantes :

l’entreprise doit employer moins de 250 personnes tous établissements confondus ;

elle doit réaliser soit un chiffre d’affaires inférieur à 50 millions d’euros au cours de l’exercice, ramené ou porté le cas échéant à 12 mois, soit un total du bilan inférieur à 43 millions d’euros ;

la création de l’entreprise remonte à moins de huit ans. L’âge de l’entreprise s’apprécie à la clôture de l’exercice au titre duquel elle prétend à l’exonération. L’entreprise perd définitivement le statut de jeune entreprise innovante l’année de son huitième anniversaire ;

l’entreprise a réalisé des dépenses de recherche représentant au moins 15 % des charges totales engagées par l’entreprise au titre de cet exercice, à l’exclusion de celles engagées auprès d’autres jeunes entreprises innovantes réalisant des projets de recherche et de développement ;

elle ne doit pas avoir été créée dans le cadre d’une concentration, d’une restructuration, d’une extension d’activités préexistantes ou d’une reprise de telles activités ;

le capital social doit être détenu de manière continue à 50 % au moins par des personnes physiques ou certaines personnes morales listées par la loi.

Extension aux JEU

La loi de finances pour 2008 (loi n°2007-1922 du 24/12/2007) a étendu le statut de JEI aux Jeunes Entreprises Universitaires (JEU) qui constituent une catégorie particulière de JEI.

Peut en effet également être qualifiée de JEI réalisant des projets de recherche et de développement l’entreprise qui :

- Est dirigée ou détenue directement à hauteur de 10% au moins, seuls ou conjointement, par des étudiants, des personnes titulaires depuis moins de 5 ans d’un diplôme conférant le grade de master ou d’un doctorat ou des personnes affectées à des activités d’enseignement et de recherche ;

- Dès lors que cette entreprise a pour activité principale la valorisation de travaux de recherche auxquels ces dirigeants ou ces associés ont participé au cours de leur scolarité ou dans l’exercice de leurs fonctions, au sein d’un établissement d’enseignement supérieur habilité à délivrer un diplôme conférant au moins le grade de master. Les conditions dans lesquelles est organisée cette valorisation sont fixées dans une convention conclue entre l’entreprise et l’établissement d’enseignement supérieur.

Extrait lettre circulaire ACOSS 2015-31 du 21 juin 2015 :

- LA QUALITE DE JEUNE ENTREPRISE INNOVANTE

1

Est qualifiée de jeune entreprise innovante réalisant des projets de recherche et de développement, l’entreprise remplissant simultanément, à la clôture de chaque exercice, les conditions suivantes définies par l’article 44 sexiesO A du Code général

des impôts (CGI) :

??Elle emploie moins de 250 personnes,

??Elle a soit réalisé un chiffre d’affaires inférieur à 50 millions d’euros au cours de l’exercice, ramené ou porté le cas échéant à douze mois, soit un total du bilan inférieur à 43 millions d’euros,

??Elle est créée depuis moins de huit ans. L’âge de l’entreprise s’apprécie à la clôture de l’exercice au titre duquel elle prétend à l’exonération. L’entreprise perd définitivement le statut de JEI l’année de son huitième anniversaire,

??Elle a réalisé des dépenses de recherche représentant au moins 15% des charges fiscalement déductibles par l’entreprise au titre de cet exercice, à l’exclusion des charges engagées auprès d’autres jeunes entreprises innovantes réalisant des projets de recherche et de développement,

??Son capital est détenu de manière continue à 50 % au moins par des personnes physiques ou certaines personnes morales, détaillées à l’article 44 sexiesO A du code général des impôts,

??Elle n’est pas créée dans le cadre d’une concentration, d’une restructuration, d’une extension d’activités préexistantes ou d’une reprise de telles activités. L’activité doit être nouvelle.

Ces conditions doivent être remplies simultanément à la clôture de chaque exercice pour que l’entreprise puisse être qualifiée de jeune entreprise innovante.

Le statut de JEI a été étendu, par la loi n°2007-1922 du 24 décembre 2007 de finances pour 2008, aux jeunes entreprises universitaires (JEU) qui constituent une catégorie particulière de JEI.

Peut en effet également être qualifiée de Jeune entreprise innovante réalisant des projets de recherche et de développement l’entreprise qui :

??est dirigée ou détenue directement à hauteur de 10% au moins, seuls ou conjointement, par des étudiants, des personnes titulaires depuis moins de cinq ans d’un diplôme conférant le grade de master ou d’un doctorat ou des personnes affectées à des activités d’enseignement et de recherche,

??dès lors que cette entreprise a pour activité principale la valorisation de travaux de recherche auxquels ces dirigeants ou ces associés ont participé au cours de leur scolarité ou dans l’exercice de leurs fonctions, au sein d’un établissement d’enseignement supérieur habilité à délivrer un diplôme conférant au moins le grade de master.

L’entreprise peut, dans le cadre de la procédure visée au 4° de l’article L.80 B du livre des procédures fiscales, s’assurer, auprès de la direction des services fiscaux du département dans lequel elle est tenue de souscrire ses déclarations de résultat, qu’elle constitue bien une jeune entreprise innovante au sens du CGI.

L’avis exprès ou tacite de l’administration fiscale est opposable à l’organisme de recouvrement et la qualification de JEI obtenue pour l’exercice considéré ne peut être remise en cause dès lors que la demande était complète et exacte, faite de bonne foi et que la situation de l’entreprise n’a pas changé.

Extrait site URSSAF, en date du 4/07/2019 :

Les jeunes entreprises universitaires (JEU)

Les jeunes entreprises universitaires (JEU) constituent une catégorie particulière de JEI.

Elles doivent respecter l’ensemble des conditions rappelées ci-dessus relatives à l’âge, l’effectif...

Toutefois, à la place du critère relatif à la réalisation de dépenses de recherches les conditions cumulatives suivantes doivent être satisfaites :

elles doivent être dirigées ou détenues directement à hauteur de 10 % au moins, seuls ou conjointement, par des étudiants, des personnes titulaires depuis moins de cinq ans d’un diplôme conférant le grade de master ou d’un doctorat, ou des personnes affectées à des activités d’enseignement ou de recherche,

elles ont pour activité principale la valorisation de travaux de recherche auxquels ces dirigeants ou ces associés ont participé, au cours de leur scolarité ou dans l’exercice de leurs fonctions, au sein d’un établissement d’enseignement supérieur habilité à délivrer un diplôme conférant au moins le grade de master,

les conditions dans lesquelles est organisée cette valorisation sont fixées dans une convention conclue entre l’entreprise et l’établissement d’enseignement supérieur.

Exemples chiffrés

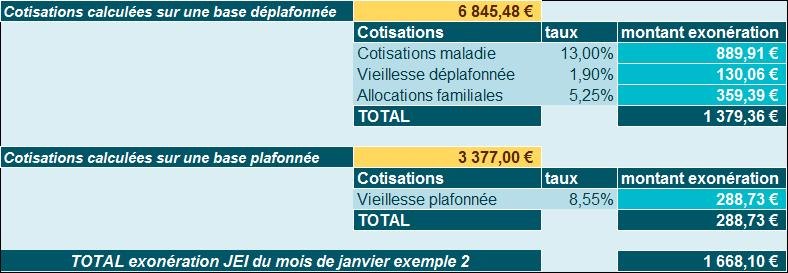

Exemple chiffré 1

Présentation du contexte

- Supposons un salarié dont la rémunération brute est de 5.000 € pour le mois de janvier 2019 ;

- Le salarié exerce son activité sur la base d’un temps plein (35h/semaine) ;

- Le Smic de référence ne fait l’objet d’aucun recalcul.

Ce niveau de rémunération brute est au-delà du seuil de 2,5 Smic permettant l’éligibilité au taux réduit maladie.

En conséquence, l’exonération JEI à laquelle ouvre droit le salarié est estimé à 1.206,23 €, selon les calculs suivants :

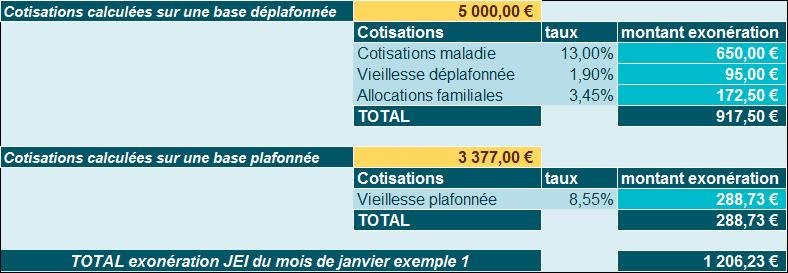

Exemple chiffré 2

Présentation du contexte

- Supposons un salarié dont la rémunération brute est de 10.000 € pour le mois de janvier 2019 ;

- Le salarié exerce son activité sur la base d’un temps plein (35h/semaine) ;

- Le Smic de référence ne fait l’objet d’aucun recalcul.

Ce niveau de rémunération brute est au-delà du seuil de 2,5 Smic et du seuil de 3,5 Smic permettant l’éligibilité au taux réduit maladie et allocations familiales.

D’autre part, cette rémunération excède le seuil de 4,5 Smic (6.845,48 €), au-delà duquel l’éligibilité à l’exonération JEI n’est plus possible.

En conséquence, l’exonération JEI à laquelle ouvre droit le salarié est estimé à 1.668,10 €, selon les calculs suivants :