COTISATIONS URSSAF 2023

| COTISATIONS | BASES | TOTAL | Taux | |

| SALARIE | EMPLOYEUR | |||

| Maladie (rémunération >2,5 Smic ou employeurs non éligibles) | Total | 13,00 % | 13,00 % | |

| Maladie (rémunération ≤ 2,5 Smic et employeurs éligibles) | Total | 7,00 % | 7,00 % | |

| Maladie (Alsace-Moselle) (rémunération >2,5 Smic ou employeurs non éligibles) | Total | 14,30% | 1,30 % | 13,00 % |

| Maladie (Alsace-Moselle) (rémunération ≤ 2,5 Smic et employeurs éligibles) | Total | 8,30% | 1,30 % | 7,00 % |

| Vieillesse déplafonnée | Total | 2,30 % | 0,40 % | 1,90 % |

| Vieillesse plafonnée | Tranche A | 15,45 % | 6,90 % | 8,55 % |

| Allocation familiales (rémunération > 3,5 SMIC) | Total | 5,25 % | 5,25 % | |

| Allocation familiales (rémunération ≤ 3,5 SMIC) | Total | 3,45 % | 3,45 % | |

| Accident du travail | Total | variable | variable | |

| FNAL (moins de 50 salariés) | Tranche A | 0,10 % | 0,10 % | |

| FNAL (au moins 50 salariés) | Total | 0,50 % | 0,50 % | |

| Contribution de solidarité pour l'autonomie | Total | 0,30 % | 0,30 % | |

| Versement de transport (11 salariés et plus) | Total | variable | variable | |

| Forfait social | Contributions pat. ret.sup. + indemnité rupture conventionnelle exonérées cotisations sociales | 20,00 % | 20,00 % | |

| Forfait social (régime à compter du 1er septembre 2023) | Contributions pat. ret.sup. + indemnité rupture conventionnelle exonérées cotisations sociales | 30,00 % | 30,00 % | |

| Forfait social (11 salariés et plus) | Contributions patronales prévoyance complémentaire exonérées | 8,00 % | 8,00 % | |

| Contribution au dialogue social | Total | 0,016 % | 0,016 % | |

Régime particulier FNAL

Ancien dispositif

Le dispositif d’atténuation des effets de franchissement ou d’atteinte de seuil, prévu par la loi de finances pour 2016 ne s’applique plus en 2023.

LOI n° 2015-1785 du 29 décembre 2015 de finances pour 2016, JO 30 décembre 2015

Nouveau régime depuis la loi PACTE

Le champ d’application du taux de 0,50 % sur une rémunération déplafonnée ne s’applique qu’aux entreprises justifiant d’un effectif de 50 salariés et plus (au lieu de 20 et plus).

Désormais, la loi PACTE considère que :

- Le franchissement à la hausse d’un seuil d’effectif ne sera pris en compte que lorsque ce seuil a été atteint ou dépassé durant 5 années civiles consécutives ;

- Ce n’est qu’ensuite (donc au titre de la 6ème année) que les entreprises seront effectivement soumises à leurs nouvelles obligations ou perdront le bénéficie de certains dispositifs ;

- Le franchissement à la baisse sera pris en compte plus rapidement puisqu’il suffira d’une année civile complète (du 1er janvier au 31 décembre de l’année X) ;

- Et en cas de franchissement à la baisse se produit, la règle précitée de report de 5 années recommencera à courir, en d’autres termes : le seuil devra à nouveau être atteint durant 5 années consécutives pour générer l’obligation.

Forfait social sur contribution patronale de prévoyance

Ancien dispositif

Le dispositif d’atténuation des effets de franchissement ou d’atteinte de seuil, prévu par la loi de finances pour 2016 ne s’applique plus en 2023.

LOI n° 2015-1785 du 29 décembre 2015 de finances pour 2016, JO 30 décembre 2015

Nouveau régime depuis la loi PACTE

Le bénéfice de l’exonération s’applique aux entreprises qui atteignent ou franchissent le seuil de 11 salariés, selon le nouveau dispositif instauré par la loi PACTE, soit :

- Le franchissement à la hausse d’un seuil d’effectif ne sera pris en compte que lorsque ce seuil a été atteint ou dépassé durant 5 années civiles consécutives ;

- Ce n’est qu’ensuite (donc au titre de la 6ème année) que les entreprises seront effectivement soumises à leurs nouvelles obligations ou perdront le bénéficie de certains dispositifs ;

- Le franchissement à la baisse sera pris en compte plus rapidement puisqu’il suffira d’une année civile complète (du 1er janvier au 31 décembre de l’année X) ;

- Et en cas de franchissement à la baisse se produit, la règle précitée de report de 5 années recommencera à courir, en d’autres termes : le seuil devra à nouveau être atteint durant 5 années consécutives pour générer l’obligation.

Cotisations chômage 2023

Les cotisations chômage seront donc appelées au 1er janvier 2023, selon les conditions suivantes, en rappelant que depuis le 1er juillet 2014, les salariés âgés de 65 ans et plus sont désormais soumis aux cotisations chômage, dans les conditions de droit commun (pas de CTP particuliers).

| COTISATIONS | BASES | TOTAL | Taux | |

| SALARIE | EMPLOYEUR | |||

| Assurance chômage | Tranche A + B | 4,05 % | 4,05 % | |

| AGS (FNGS) | Tranche A + B | 0,15 % (*) | 0,15 % | |

(*) Information sur le site de l’AGS (rubrique chiffres clés)

Taux de cotisation : 0,15%

Suite au Conseil d'administration de l'AGS (Association pour la gestion du régime de Garantie des créances des Salariés) qui s'est tenu le 8 décembre 2022, le taux de cotisation demeure inchangé à 0,15 %. Ce taux est en vigueur depuis le 1er juillet 2017

Suite au Conseil d'administration de l'AGS (Association pour la gestion du régime de Garantie des créances des Salariés) qui s'est tenu le 20 juin 2023, le taux de cotisation demeure inchangé à 0,15 % au 1er juillet 2023.

COTISATIONS CSG et CRDS 2023

| COTISATIONS | BASES | TOTAL | Taux | |

| SALARIE | EMPLOYEUR | |||

| CSG déductible | 98,25% des revenus, y compris heures supplémentaires ou complémentaires non défiscalisées. | 6,80% | 6,80% | |

| CSG non déductible | 2,40% | 2,40% | ||

| CRDS non déductible | 0,50% | 0,50% | ||

| CSG et CRDS NON déductibles | 100% indemnités de rupture exonérée d’impôt sur le revenu + heures supplémentaires et complémentaires par ailleurs défiscalisées | 9,70% | 9,70 % | |

| CSG déductible | 100 % des revenus pour la fraction excédant 4 plafonds de sécurité sociale | 6,80% | 6,80% | |

| CSG non déductible | 2,40% | 2,40% | ||

| CRDS non déductible | 0,50% | 0,50% | ||

| CSG déductible | 100 % des contributions patronales de prévoyance complémentaire et/ou de retraite supplémentaire | 6,80% | 6,80% | |

| CSG non déductible | 2,40% | 2,40% | ||

| CRDS non déductible | 0,50% | 0,50% | ||

| CSG déductible | 100 % des sommes n’ayant pas la valeur de revenus (indemnités de rupture soumises à l’IR notamment) | 6,80% | 6,80% | |

| CSG non déductible | 2,40% | 2,40% | ||

| CRDS non déductible | 0,50% | 0,50% | ||

Cotisation salariale maladie salariés non domiciliés fiscalement en France

Majoration de la cotisation salariale d’assurance maladie : elle concerne les personnes non domiciliées fiscalement en France et relevant à titre obligatoire d’un régime français d’assurance maladie.

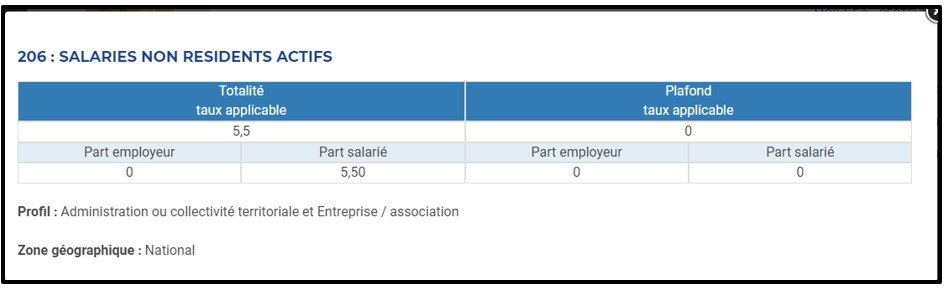

Au titre de l’année 2023, le taux de la cotisation salariale d’assurance maladie pour les non-résidents fiscaux français est de 5,50 %.

Elle est déclarée à l'aide du code type de personnel 206 « salariés non-résidents actifs ».

Valeurs confirmées par publication URSSAF (consultation de janvier 2023)