Cet article a été publié il y a 5 ans, il est donc possible qu'il ne soit plus à jour.

Notre outil bulletin de paie

Les nombreuses « capture d’écran » proposée dans notre publication proviennent du nouvel utilitaire que nous venons d’ajouter à notre outil bulletin de paie, disponible en téléchargement sur notre site.

Fiche de paye avec modèle de bulletin de salaire 2025

-

Établissez facilement vos bulletins de paie (cadre non-cadre ou dirigeant) avec notre outil

-

Gérez les différents dispositifs de réduction de charges et le PAS

- La présente instruction interministérielle du 16/11/2020 donne des détails sur le traitement social des cotisations excédentaires de prévoyance.

- Nous attendons des précisions de l’administration fiscale afin de connaitre les dispositions en matière fiscale.

- Dans l’attente, notre outil bulletin de paie pratique le traitement fiscal des cotisations excédentaires selon les dispositions habituelles, et non dérogatoires liées au Covid-19.

Quelques rappels

La loi d’urgence sanitaire du 17 juin 2020

L’article 12 de la loi d’urgence sanitaire du 17 juin 2020, publiée au JO du 18 juin 2020, instaure les 3 mesures suivantes

Mesure 1 : le maintien des garanties de protection sociale complémentaire

- Lorsque les salariés sont placés en activité partielle pendant la période du [12 mars 2020 jusqu’au 31 décembre 2020] ;

- Les garanties des régimes de prévoyance doivent être maintenues et ne peuvent être suspendues ou résiliées, peu important ce qui est prévu par l’acte instituant le régime et par le contrat d’assurance.

Mesure 2 : calcul des cotisations de protection sociale complémentaire

- Si les garanties des salariés placés en activité partielle sont financées en tout ou partie par des primes ou cotisations assises sur leurs revenus d’activité, ou si elles sont déterminées par référence à cette rémunération ;

- L’indemnité d’activité partielle brute viendra se substituer aux revenus d’activité afin de permettre la reconstitution de l’assiette de calcul des cotisations salariales et patronales de protection sociale complémentaire.

Ainsi, si un salarié a cumulé rémunération et indemnité d’activité partielle au cours d’un même mois ;

- L’indemnité d’activité partielle est l’assiette pour les heures chômées;

- Et la rémunération est l’assiette pour les heures travaillées.

Mesure 3 : demandes de reports ou délais de paiement des cotisations dues

- Concernant les demandes de reports ou de délais de paiement par l’employeur, des cotisations dues au titre du financement des garanties de prévoyance

- Elles doivent être accordées sans frais ni pénalité par l’organisme assureur.

De plus, si l’employeur n’a pas exécuté son obligation de payer les primes et cotisations pendant la période du 12 mars au 15 juillet 2020, l’organisme assureur ne peut suspendre les garanties ou résilier le contrat.

La loi d’urgence sanitaire du 14 novembre 2020

Ainsi que le confirme la publication des services de l’URSSAF du 18 novembre 2020, en application de l’article 8 de la loi d’urgence sanitaire du 14 novembre 2020, ces dispositions concernant le maintien des garanties de protection sociale complémentaire s’applique désormais jusqu’au 30 juin 2021 (au lieu du 31 décembre 2020).

Nous noterons que la loi ajoute également une phrase au premier alinéa du II de l’article 12 de la loi d’urgence sanitaire du 17 juin 2020 ainsi rédigée :

« Le complément à l'indemnité brute mensuelle d'activité partielle versé par l'employeur peut être intégré aux assiettes précitées. »

L’instruction interministérielle du 16/11/2020

Cotisations excédentaires prévoyance : un traitement exceptionnel au titre de l’année 2020

Rappel du principe général

- Les contributions des employeurs au financement de prestations de protection sociale complémentaire sont exclues de l’assiette des cotisations de sécurité sociale de chaque assuré, à hauteur de deux limites distinctes pour la retraite supplémentaire d’une part et la prévoyance complémentaire d’autre part.

- Ces limites sont notamment fixées en référence à la rémunération du salarié au sens de l’article L. 242-1 du code de la sécurité sociale.

Détermination du seuil d’exonération : principe général

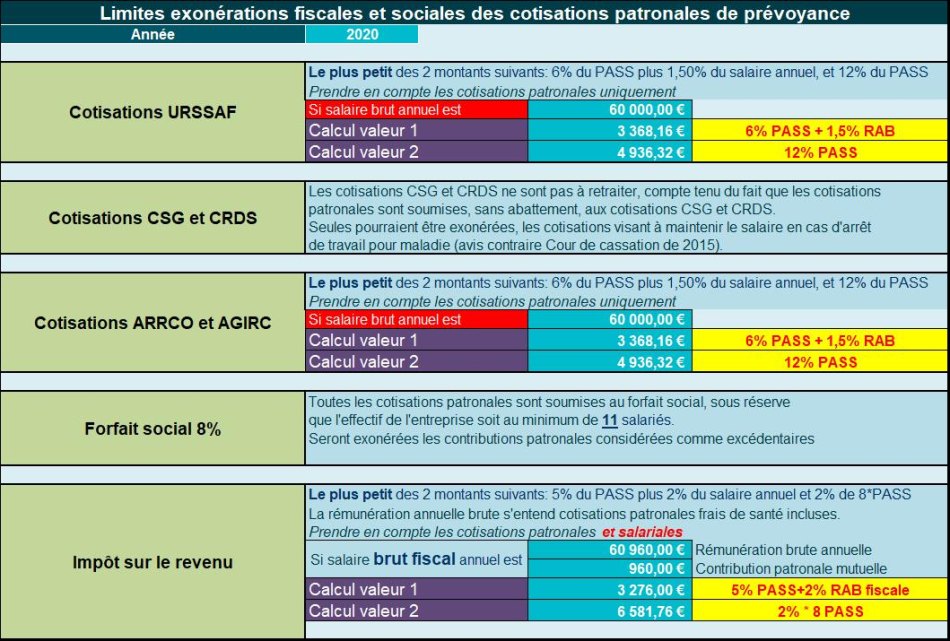

Pour les contributions de prévoyance complémentaire, sont exclues de l’assiette des cotisations de sécurité sociale de chaque assuré, pour une fraction n’excédant pas un montant égal à la somme de :

- 6 % du montant du plafond annuel de la sécurité sociale ;

- Et 1,5 % de la rémunération soumise à cotisations de sécurité sociale.

Le total ainsi obtenu ne peut excéder 12 % du montant annuel du plafond de la sécurité sociale.

| Nota : Une autre manière de présenter le dispositif serait de dire que les cotisations patronales de prévoyance sont exonérées de cotisations sociales à hauteur du plafond d’exonération, correspondant à la plus petite des 2 valeurs suivantes :

PASS= Plafond Annuel de Sécurité Sociale |

Salariés placés en activité partielle ou APLD

- Pour les salariés placés en activité partielle et en APLD ;

- Les limites d’exonération sont calculées pour la période d’activité partielle sur l’assiette retenue pour le calcul des cotisations ou primes et prestations.

- Ainsi, lorsque l’assiette minimale mentionnée au sein de la présente instruction est appliquée pour le calcul des cotisations, primes et prestations ;

- Cette assiette sert également de référence pour le calcul des limites d’exonération prévues par l’article D. 242-1 du code de la sécurité sociale.

Traitement cotisations excédentaires de prévoyance en cas d’activité partielle : exemple chiffré

(exemple 4 de l’instruction interministérielle du 16 novembre 2020)

Contexte : assiette minimale sans indemnités complémentaires employeur

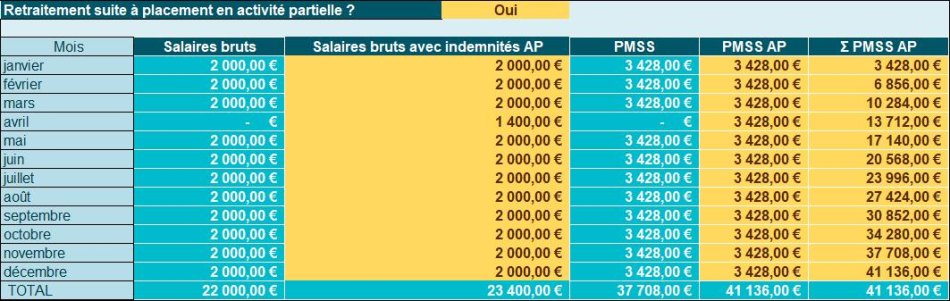

- Un salarié perçoit une rémunération soumise à cotisations sociales de 2.000 € par mois pour l’année 2020 ;

- Il est placé en activité partielle pour l’intégralité du mois d’avril et reprend son activité le 1er mai ;

- Son employeur fait le choix de l’assiette minimale pendant la période d’activité partielle et ne verse pas de complément aux indemnités légales d’activité partielle.

- La rémunération à prendre en compte est de 2.000 x 11 = 22.000 € ;

- L’indemnité d’activité partielle estimée à prendre en compte est de 2.000 x 70 % = 1.400 € ;

- Le montant total pour le calcul de la limite de l’exclusion de l’assiette des cotisations est donc de 23 400 € (22 000 +1 400) ;

- Cette somme n’intègre aucune contribution de retraite et de prévoyance soumises aux cotisations de sécurité sociale (régime facultatif ou ne présentant pas de caractère collectif) ;

- La somme de 6 % du plafond de la sécurité sociale soit 2.468 € (NDLR : valeur déterminée sur la base d’un PMSS non proratisé au titre du placement en activité partielle sur le mois d’avril 2020, donc 12 mois*3.428 € *6%= 2.468,16 €) et de 1,5 % du montant cumulant rémunération et indemnité (23.400 €* 1,50%=351 €) est égale à 2.819 €;

- Ce montant étant inférieur à 12 % du plafond de la sécurité sociale, soit 4.936 € (NDLR : valeur déterminée sur la base d’un PMSS non proratisé au titre du placement en activité partielle sur le mois d’avril 2020, donc 12 mois*3.428 € *12%=4.936,32 €) ;

- La limite d’exclusion d’assiette applicable au salarié est de 2.819 €.

Traitement cotisations excédentaires (traitement habituel)

Si l’entreprise n’appliquait pas les dispositions dérogatoires décrites dans la présente instruction interministérielle du 16/11/2020, le seuil d’exonération sociale serait alors déterminé comme suit :

- Total des rémunérations brutes soumises à cotisations sociales : 22.000 € (11 mois * 2.000 €) ;

- PASS de l’année : 37.708 € (11 mois * 3.428 €, le mois d’avril 2020 étant neutralisé compte tenu du placement du salarié en activité partielle durant tout le mois)

Le seuil d’exonération sociale aurait alors été de 2.592,48 € correspondant à la plus petite des 2 valeurs suivantes :

- Somme de 6 % du plafond de la sécurité sociale et de 1,5 % du salaire brut soumis à cotisations sociales, soit (6%*37.708 €) + (1,5%* 22.000 €), 2.262,48 €+ 330,00 €= 2.592,48 €

- 12 % du plafond de la sécurité sociale, soit 4.524,96 € ;

- Le montant déterminé en 1/ étant ici retenu.

Dans le cas d’une entreprise appliquant le régime de prévoyance et de mutuelle selon les dispositions suivantes :

- Prévoyance complémentaire : part patronale 5% et part salariale 1% sur la tranche 1

- Mutuelle : part patronale forfaitaire de 150 € et part salariale forfaitaire de 70 €

Des contributions doivent être calculées, y compris sur les indemnités horaires versées aux salariés placés en activité partielle, nonobstant le fait que le salaire brut soit égal à zéro euro en avril 2020.

Des cotisations doivent donc être constatées pour :

Le tableau de traitement des cotisations excédentaires patronales de prévoyance est alors le suivant (traitement social), les cotisations calculées sur le mois durant le salarié était en activité partielle sont intégrées au mois de décembre 2020, et prises ainsi en compte dans les différents cumuls.

Vérifications :

- Cotisations salariales de prévoyance de l’année : (22.000 € * 1%)+ 14 € = 234 € ;

- Cotisations patronales de prévoyance de l’année : (22.000 € * 5%)+ 70,00 € = 1.170,00 € ;

- Cotisations salariales de mutuelle de l’année : (12 mois (y compris mois de placement en activité partielle) * 70 €) = 840 €

- Cotisations patronales de mutuelle de l’année : (12 mois (y compris mois de placement en activité partielle) * 150 €) = 1.800 €

- Cotisations patronales de prévoyance de l’année 2020 : 1.170,00 € + 1.800,00 €= 2.970,00 €

- Seuil d’exonération : 2.592,48 €

- Cotisations excédentaires : 2.942,01 € moins 2.592,48 €= 377,52 €

Traitement cotisations excédentaires (traitement dérogatoire covid)

L’entreprise applique les dispositions dérogatoires décrites dans la présente instruction interministérielle du 16/11/2020.

Elle doit donc « rétablir » les salaires bruts et les PMSS de l’année comme suit :

Le seuil d’exonération sociale serait alors déterminé comme suit :

- Total des rémunérations brutes soumises à cotisations sociales, incluant les indemnités horaires d’activité partielle : (11 mois * 2.000 €) + (1.400 €) = 23.400 € ;

- PASS de l’année : 41.136 € (12 mois * 3.428 €, le mois d’avril 2020 étant reconstitué nonobstant le fait que le salarié soit placé en activité partielle durant tout le mois)

Le seuil d’exonération sociale est alors de 2.819,16 € correspondant à la plus petite des 2 valeurs suivantes :

- Somme de 6 % du plafond de la sécurité sociale et de 1,5 % du salaire brut soumis à cotisations sociales, soit (6%*41.136 €) + (1,5%* 23.400 €), 2.468,16 €+ 351,00 €= 2.819,16 €

- 12 % du plafond de la sécurité sociale, soit (12%*41.136 €) = 4.936,32 € ;

- Le montant déterminé en 1/ étant ici retenu.

L’entreprise appliquant le régime de prévoyance et de mutuelle selon les dispositions suivantes :

- Prévoyance complémentaire : part patronale 5% et part salariale 1% sur la tranche 1

- Mutuelle : part patronale forfaitaire de 150 € et part salariale forfaitaire de 70 €

Des contributions doivent être calculées, y compris sur les indemnités horaires versées aux salariés placés en activité partielle, nonobstant le fait que le salaire brut soit égal à zéro euro en avril 2020.

Des cotisations doivent donc être constatées pour :

Le tableau de traitement des cotisations excédentaires patronales de prévoyance est alors le suivant (traitement social), les cotisations calculées sur le mois durant le salarié était en activité partielle sont intégrées au mois de décembre 2020, et prises ainsi en compte dans les différents cumuls.

Vérifications :

- Cotisations salariales de prévoyance de l’année : (22.000 € * 1%)+ 14 € = 234 € ;

- Cotisations patronales de prévoyance de l’année : (22.000 € * 5%)+ 70,00 € = 1.170,00 € ;

- Cotisations salariales de mutuelle de l’année : (12 mois (y compris mois de placement en activité partielle) * 70 €) = 840 €

- Cotisations patronales de mutuelle de l’année : (12 mois (y compris mois de placement en activité partielle) * 150 €) = 1.800 €

- Cotisations patronales de prévoyance de l’année 2020 : 1.170,00 € + 1.800,00 €= 2.970,00 €

- Seuil d’exonération : 2.819,16 € ;

- Cotisations excédentaires : 2.942,01 € moins 2.819,16 €= 150,84 €

Comparatif : traitement habituel et traitement covid

- Si l’entreprise applique les dispositions habituelles, elle constate des cotisations excédentaires patronales de prévoyance (traitement social) à hauteur de : 377,52 € ;

- Si l’entreprise applique les dispositions issues de l’instruction interministérielle du 16 novembre 2020, elle constate des cotisations excédentaires patronales de prévoyance (traitement social) à hauteur de : 150,84 € ;

- Soit une différence annuelle de 226,68 €.

Références

INSTRUCTION INTERMINISTERIELLE N° DSS/3C/5B/2020/197 du 16 novembre 2020 relative à l'application du maintien de certaines garanties de protection sociale complémentaire collectives aux salariés placés en activité partielle en conséquence de l'épidémie de covid-19 (diffusion le 18 décembre 2020 au sein du BO Santé du 15/12/2020)